Рынок аптечного ретейла, который активно рос в течение последнего десятилетия, к концу года может сократиться на 10–15%.

Одной из ключевых причин падения рынка лекарственных препаратов Санкт–Петербурга станет перенасыщение отрасли торговыми точками, которое уже не первый год ведёт к общему снижению доходности.

Аптечное размножение

Согласно исследованию AlphaRM, в 2021 году Петербург по количеству аптек вошёл в топ–10 субъектов РФ. По данным RNC Pharma, в начале 2021 года в городе на Неве насчитывалось 1967 аптечных учреждений, из которых 1691 аптека принадлежит сетевым компаниям.

"В настоящий момент в Петербурге работают 54 сети, их доля на розничном коммерческом рынке лекарственных препаратов в городе составляет 94%. Это один из самых высоких показателей в нашей стране", — комментирует Николай Беспалов, директор по развитию компании RNC Pharma.

При этом эксперты отмечают неравномерность распределения аптечных точек. Например, в Красносельском, Колпинском, Петродворцовом и Пушкинском районах Петербурга ощущается острый недостаток аптек. В то же время в наиболее проходимых местах, расположенных в приближённых к центру города районах, на одной небольшой улице может находиться сразу несколько аптечных магазинов от разных сетей. Подобная конкуренция негативно влияет на доходность аптечных ретейлеров, но, несмотря на это, число аптек продолжает расти.

Только за первое полугодие 2020 года в Петербурге появилось более 130 новых аптек, открытых сетями "Невис", "Неофарм", "Алоэ", "Мелодия здоровья" и "Вита". В то же время одиночных игроков с каждым годом становится всё меньше: их либо поглощают сетевые компании, либо они вообще уходят с рынка. По данным RNC Pharma, в настоящее время в Петербурге осталось 276 несетевых операторов.

Делить нечего

Покончить с беспредельным и бесконтрольным расширением сетей, препятствующим развитию малых аптечных предприятий и снижающим рентабельность бизнеса в целом, взялись чиновники.

Сейчас на рассмотрении в Госдуме находится законопроект, предлагающий ограничить монополию аптечных сетей. Согласно документу, принятому в первом чтении, организациям, оборот которых превышает 20% от объёма всех реализованных аптечных товаров в границах города, запретят покупать или арендовать новые площади в этом городе. Исключение будет сделано для аптечных сетей, выручка которых за год не превышает 400 млн рублей.

Деформация отрасли

Однако, по мнению экспертов, введение таких жёстких норм по регулированию конкурентной среды фармретейла ничего хорошего рынку не принесёт. Подобные меры приведут лишь к деформации отрасли и спровоцируют уход игроков в серую зону. "Никому от этих ограничений не станет лучше, — уверен Николай Беспалов. — Формальное разделение бизнеса для соответствия критериям регуляторов случится, но в бизнес–среде все будут работать плюс–минус по–старому. Фактически единственное, к чему реально приведут ограничения, — это стимулирование ухода всех рабочих процессов в тень".

По мнению эксперта, все сети, которые попадут под ограничения, чтобы формально соответствовать закону, просто начнут дробиться. "Тем более что в составе крупных сетей часто работают точки под разными торговыми марками и нередко это даже разные юрлица, так что они могут и сейчас соответствовать критериям документа с ограничениями. Просто будут позиционировать себя как отдельные структуры", — поясняет Николай Беспалов.

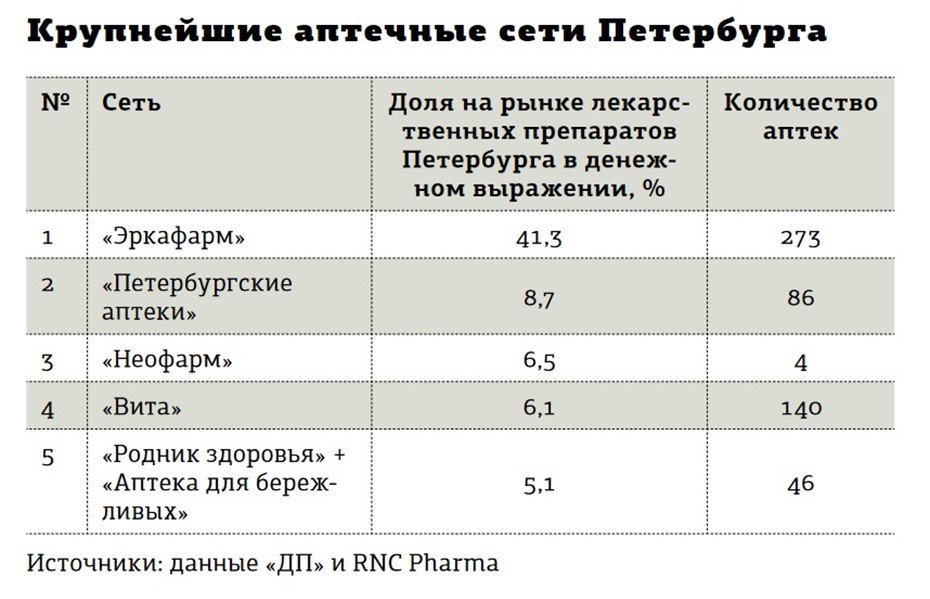

Действительно, фактически в группе риска находится только ГК "Эркафарм", доля которой на розничном коммерческом рынке лекарственных препаратов Петербурга в денежном выражении составляет 41,3%. У остальных лидеров рынка оборот не достигает 10%. Так, доля сети "Петербургские аптеки" составляет 8,7%, "Неофарма" — 6,5%, а сети "Вита" — 6,1%.

Таким образом, по крайней мере формально монополизации на петербургском аптечном рынке не существует.

"Из всех отраслей ретейла розничный фармацевтический рынок наименее монополизирован, — подтверждают в пресс–службе ГК “Эркафарм”. — Для сравнения: доля топ–5 игроков в непродуктовом ретейле в 2 раза выше, чем в аптечном. При этом начиная с 2004 года количество аптечных учреждений и участников рынка растёт год к году. Таким образом, сложно констатировать монополизацию фармацевтического ретейла".

Более того, по словам Сергея Шуляка, генерального директора DSM Group, ограничение 20% противоречит федеральному закону о розничной торговле, что ставит игроков фармацевтического рынка в заведомо дискриминирующее положение. "Кроме того, возрастут издержки аптечных сетей, а следовательно, это может негативно отразиться на стоимости нерегулируемых групп аптечных товаров — например, лекарств, не входящих в перечень жизненно необходимых и важнейших лекарственных препаратов (ЖНВЛП), БАДов и парафармацевтики в аптеках".

Уйдут в минус

По мнению Николая Беспалова, не все системные проблемы российского фармацевтического рынка решаются росчерком пера. "Нужно признать наличие системных проблем и с ними работать, — считает эксперт. — Например, с помощью стимулирования процессов импортозамещения, льготных кредитов производителям, льготных ставок по аренде розничным структурам, которые готовы выходить в проблемные регионы, и т. д". Что касается ближайших перспектив рынка, то, по мнению Николая Беспалова, скорее всего, по итогам 2021 года мы увидим спад общего объёма рынка как в Петербурге, так и по стране в целом.

"В прошлом году рынок очень значительно вырос за счёт ажиотажа вокруг коронавирусной инфекции, проблем с введением маркировки и ростом цен. В текущем же году спрос вряд ли будет на столь же высоком уровне", — убеждён Николай Беспалов.

По мнению эксперта, исходя из того, что запасы, которые делались в прошлом году, тоже будут расходоваться, в текущем году, по самым оптимистичным прогнозам, розница отработает в ноль, но, скорее всего, динамика будет отрицательной.