Рейтинг промышленных предприятий Северо–Запада отражает объективные показатели, достигнутые индустриальными лидерами округа в 2022 году.

Как и в прошлом году, "ДП" представляет фактически два рейтинга: общий и отраслевой. В первом представлены лучшие результаты вне зависимости от сферы деятельности, во втором участники разделены по отраслевому принципу. Поскольку методика расчёта, разработанная совместно с Высшей школой экономики, предусматривает нормализацию показателей внутри каждого списка, "общий" и "отраслевой" баллы одной и той же компании могут отличаться.

В этом году число отраслей было скорректировано с учётом экономических особенностей прошедшего года в промышленности. Например, судостроение решено было расширить до транспортного машиностроения, поскольку открытых данных о крупнейших судостроителях почти не осталось. При этом автомобилестроение анализируется отдельно, несмотря на то что одна из самых развитых отраслей СЗФО столкнулась с уходом ключевых инвесторов. Очевидно, что мощности никуда не делись, они найдут новых собственников. Но мгновенный снимок лидеров и аутсайдеров по итогам года останется.

Методика учитывает динамику выручки, динамику основных средств и рентабельность за 3 года (EBIT / выручка). Все три показателя нормализуются по формуле Х*=Х — Хmin / Xmax — Xmin, где Х — изначальный результат компании, а Xmax и Xmin — максимальные и минимальные значения среди всех сравниваемых компании. За каждый из показателей участник получает баллы (от 0 до 1), которые суммируются и умножаются на коэффициент кредитной нагрузки (1–300 % — 1,2, 300–500 % — 1,1, >500 % — 0,8).

Читайте также:

Рейтинги ДП

Рейтинг промышленных предприятий — 2022

Ключевая особенность прошедшего года — резкий рост закрытости бизнеса. Многие из лидеров прошлого года не просто не разместили данные отчётности в СПАРК, но и удалили отчёты за 2021 год. Какой–либо логики в этом не прослеживалось, это сделали в том числе крупные компании, вообще не связанные даже косвенно с продукцией двойного назначения (например "Биокад"). Отразить результаты предприятий ОПК тем более невозможно. Почти все они перестали публиковать отчётность ещё в 2018 году.

Лидеры рейтинга по отраслям

Фармацевтическая промышленность наиболее сильно ощутила негативное воздействие санкций — это отметили почти 80 % опрошенных компаний. Хотя все основные субстанции предприятия получали, как правило, из Индии и Китая, импорт многих сложных компонентов, а также машин и оборудования практически полностью зависел от недружественных стран. Зависимость от импорта из ЕС и США в последние годы только нарастала, вряд ли её удастся существенно сократить в краткосрочном периоде. Несмотря на сильный удар, санкции оказали мобилизационный эффект — вместе с решением проблем с импортными поставками (у 75 % опрошенных) предприятия активно занялись привлечением кадров (так ответили свыше 70 % предприятий), каждое второе взялось за собственную разработку продуктов и технологий, 25 % нашли новые рынки сбыта в России и/или за рубежом. В результате по итогам 2022 года индекс промпроизводства в Петербурге составил 117,3 %, в Калининградской области — 114,8 %, в Ленобласти — 113,4%.

Предприятия пищевой промышленности оказались среди тех, кого санкции затронули в меньшей мере. Треть опрошенных нами предприятий отрасли в СЗФО отметили, что не принимали никаких мер по адаптации, каждое пятое предприятие и вовсе сообщило, что они нашли выгоды от санкций. Предприятия, расположенные рядом с крупными рынками сбыта, выигрывали в большей мере. Так, индекс промышленного производства в пищевой промышленности Петербурга составил в 2022 году 123,1 % по отношению к 2021 году. Вследствие того что отрасль является относительно простой с точки зрения используемых компонентов, отечественные предприятия охотнее переключались на местных поставщиков. Уход иностранных компаний с российского рынка оказался толчком к развитию отрасли, опустевшие ниши распределились между отечественными игроками, часть рынка досталась оставшимся иностранным и новым вошедшим на рынок игрокам из дружественных стран.

Санкционные ограничения резко сузили потенциальные рынки сбыта для предприятий деревообрабатывающей отрасли. Дополнительное негативное воздействие оказали процессы продажи и/ или передачи иностранной собственности отечественным владельцам. В совокупности это привело к снижению оборота крупнейших предприятий на 40% и даже 50 %. Баланс негативных и позитивных оценок в отрасли существенно перевесил в сторону негативных — они затронули более 60 % предприятий, а позитивные эффекты нашли не более 10 %. При этом складывается впечатление, что возможностей для маневра у предприятий было не так много — при перевесе негативных оценок 38 % деревообрабатывающих предприятий СЗФО не предпринимали никаких специальных действий по адаптации. Остальные же предприятия чаще принимали меры, способствующие смягчению потерь, — сокращение инвестиций, издержек, части работников.

Металлургические предприятия оказались в числе наиболее сильно подвергшихся негативному влиянию санкций вместе с предприятиями химической, фармацевтической промышленности и автомобилестроения. В фокусе, как и в других отраслях, была переориентация экспортных потоков на страны Азии, Латинской Америки и Ближнего Востока. Частично сокращение экспорта было компенсировано ростом внутреннего потребления.

Предприятия находились не только под давлением удлинившихся и усложнившихся цепочек поставок, но также и сжимающегося спроса на мировом рынке. Вместе с тем ситуация существенно разнородна — многое зависело от основной категории покупателей, с которой работала та или иная компания.

В химической промышленности сложилась неоднозначная ситуация — с одной стороны, её вместе с предприятиями металлургии, фармацевтики и автомобилестроения можно отнести к наиболее пострадавшим отраслям (негативные эффекты ощутили свыше 70 % респондентов), с другой стороны, предприятия данного профиля сравнительно чаще отмечали новые возможности, которые принёс им санкционный кризис (свыше 40 %). Вероятно, именно это определило, что четверть всех предприятий занялись разработкой новых продуктов и технологий. Предприятия чаще находили новых иностранных (25 %), чем российских поставщиков (17 %), примерно на каждом пятом предприятии произошли организационные изменения и поменялась логистика. По итогам года промпроизводство сократилось в части регионов, в других, как, например, в Ленинградской области, удалось остаться на уровне 2021 года.

Из–за высокой зависимости производств от импорта компонентов, а также высокого присутствия иностранного капитала автомобилестроение оказалось одной из наиболее пострадавших от санкций отраслей (свыше 80% опрошенных отметили негативное влияние кризиса).

При этом надо отметить, что и в предыдущие годы (как минимум с 2014 года) отрасль не демонстрировала заметного увеличения промышленного производства. По итогам 2022 года в отдельных регионах отрасль была близка к коллапсу. Так, индекс промышленного производства в автопроме в Петербурге составил по итогам 2022 года 9,8%, в Ленинградской и Калининградской областях немногим больше — 36,5 и 31,4% соответственно.

При этом автопром оказался отраслью с наибольшей долей предприятий, которые стремились приспособиться к новым условиям. Три четверти опрошенных реорганизовали систему управления, включая логистику. Это относится не только к крупнейшим предприятиям отрасли, где по–разному шли процессы выхода иностранцев из капитала, но и к представителям малого и среднего бизнеса, которые были ориентированы на производство компонентов и полуфабрикатов.

Санкционный удар по производству транспортного машиностроения по своему характеру оказался схож с ударом по автопрому — обе отрасли страдали от довольно высокой импортозависимости (исключение разве что спецтранспорт), что поставило под угрозу работу предприятий. Однако в отрасли оказалось гораздо больше тех, кто получил выгоды от санкционного воздействия: около трети предприятий отметили позитивные эффекты и связали их прежде всего с возможностью расширения на внутреннем рынке. Каждое четвёртое из опрошенных предприятий отметило, что они нашли новых поставщиков, при этом примечательно, что это были в равной мере как отечественные, так и иностранные поставщики. Последнее следует связывать с отсутствием аналогов по ряду материалов и полуфабрикатов на отечественном рынке, а также с тем, что предприятия–импортёры обычно способны восстанавливать внешнеэкономическую деятельность под влиянием шоков и сравнительно редко переориентируются исключительно на внутренний рынок. Результирующие показатели отрасли существенно отличаются по регионам, что оказалось определено присутствием иностранцев и в целом масштабом соответствующей отрасли в регионе. Так, индекс промпроизводства транспортного машиностроения в Петербурге по итогам 2022 года достиг 116 %, а в Ленинградской области, напротив, существенно просел до уровня 41,9 %.

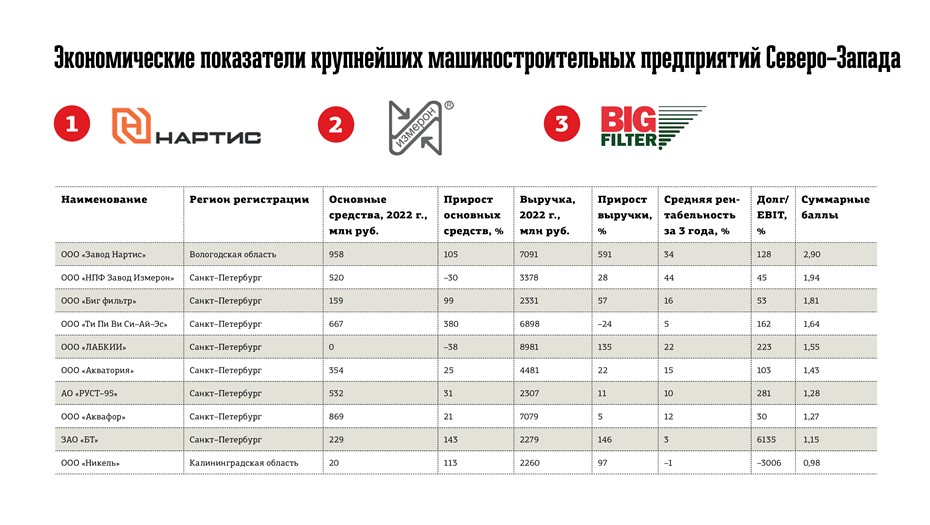

Машиностроительные производства перед началом санкций находились в существенной зависимости от импорта деталей и запчастей, не имеющих отечественных аналогов и редко имеющих аналоги в дружественных странах, что определило сильную просадку отрасли, оборот отдельных крупнейших предприятий в СЗФО сократился на 30–40 % от уровня 2021 года. Мы видим не только значимую организационную перестройку и изменения в логистике (около 40 % предприятий отрасли в СЗФО), но и переориентацию на новых иностранных поставщиков — среди опрошенных предприятий двукратно выше доля тех, кто нашёл новых иностранных поставщиков, против российских (53 % опрошенных против 24 %).

В отрасли, в отличие от многих других, наблюдается довольно сильный модернизационный эффект. Представители примерно каждого третьего предприятия заявили, что начали собственную разработку новых продуктов и/ или технологий.

Автор текста: Анна Федюнина, заместитель директора Центра исследований структурной политики НИУ "Высшая школа экономики".