В следующем году в РФ появятся краткосрочные полисы ОСАГО. Это шаг к либерализации тарифов.

Как рассказал журналистам в Москве Евгений Уфимцев, президент Всероссийского союза страховщиков (ВСС) и Российского союза автостраховщиков (РСА), пока закон о коротких полисах нацелен только на небольшой сегмент автовладельцев — таксистов. "Но стратегически для страховщиков это подготовка к тому, чтобы российский рынок ОСАГО перешёл на совсем свободный тариф, — добавил он. — В идее коротких полисов уже заложена модель, когда стоимость полиса ограничена только максимальной стоимостью годового плиса ОСАГО".

Для большинства автомобилистов, по уверениям главы РСА, либерализация тарифов никаких угроз не таит. Она и так происходит постепенно, за счёт расширения тарифных коридоров, в рамках которых регулятор разрешает назначать цену полиса. При этом средняя стоимость полиса в некоторые периоды не растёт вовсе, а в другие — увеличивается гораздо медленнее, чем средняя выплата.

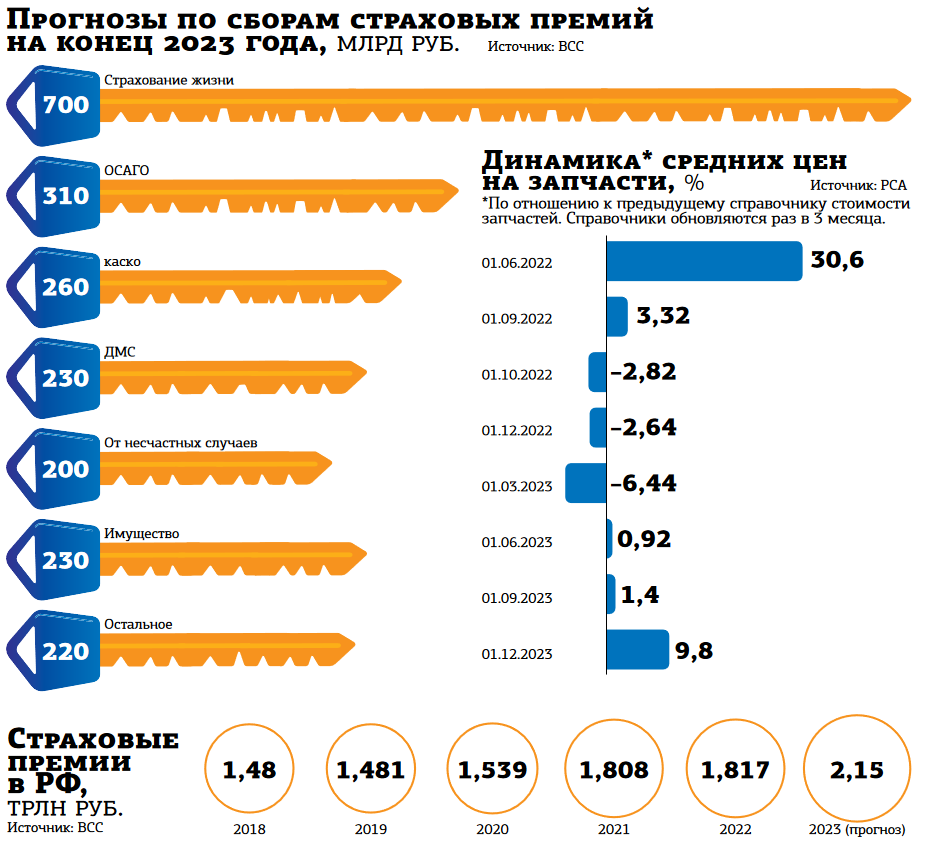

"За январь–ноябрь 2023 года средняя страховая премия по ОСАГО снизилась по сравнению с началом этого года на 3% и составила 7812 рублей, — констатировал Уфимцев. — То есть рынок стоит, хотя мы видели, как менялась стоимость запасных частей. Средняя выплата по ОСАГО за 11 месяцев составила 88,6 тыс. рублей. Она увеличилась на 8% по сравнению с январём 2023 года. С 19 декабря начали действовать новые справочники. В них — существенное увеличение средней стоимости запасных частей".

Впрочем, совокупные сборы по ОСАГО растут быстрее выплат. По словам Уфимцева, совокупные сборы за январь–ноябрь 2023 года составили 295 млрд рублей — на 21% больше, чем годом ранее. И это при том, что количество договоров выросло на 3%, до 37,9 млн штук. Выплаты составили 148 млрд рублей — на 3% больше, чем годом ранее.

Андрей Спиров, начальник управления методологии страхования РСА, уточнил, что закон о краткосрочных полисах ОСАГО был принят в середине 2023 года, срок до вступления его в силу был установлен в 7 месяцев. Поэтому вступление ожидается 2 марта 2024 года.

До сих пор закон предусматривает годовой срок договора ОСАГО. Исключение составляют 20–дневные полисы для перегона автомобиля к месту регистрации.

"Инициировано это было во многом с подачи сообщества такси, — пояснил Спиров. — Они считают, что годовой договор, особенно для тех, кто попадает в аварии и по чьей вине бывают выплаты потерпевшим, слишком дорогой. Особенно с учётом повышения в прошлом году максимального коэффициента бонус–малус (КБМ) до 3,92. Поэтому таксисты лоббировали дробление договоров по месяцам, неделям, даже до дней опустились".

Максимальный КБМ был поднят до 3,92 с 1 апреля 2022 года. До этого он составлял 2,45.

КБМ 3,92 подразумевает надбавку в размере до 292% к стоимости страховки ОСАГО при высокой аварийности застрахованного.

"Ошибочно полагать, что у нас будет в отношении стоимости таких коротких полисов пропорциональное снижение премии по отношению к годовому, потому что по всей статистике страховых компаний нам известно, что концентрируется убыточность к началу договора, — предупредил Спиров. — Страховые компании это не раз заявляли, и, конечно, все понимают, что однодневный договор не будет стоить для автовладельца 1 / 365 годового договора. Будет существенно дороже".

Представитель РСА также напомнил, что предусмотрена временная франшиза для краткосрочных договоров. "Похожая вещь есть в электронных договорах, когда по общему правилу, вытекающему из законодательства, страховое покрытие начинается не раньше чем через 3 дня после заключения договора. Это продиктовано необходимостью защититься от мошенников", — указал он.

"АльфаСтрахование" оценивает перспективу положительно, так как появление краткосрочных полисов добавляет всё больше гибкости рынку ОСАГО, заявил "ДП" директор департамента обязательных видов страхования компании Роман Лободин. "При этом, на наш взгляд, продукт рассчитан на узкую аудиторию и не займёт высокую долю в сравнении с годовыми полисами, — добавил он. — В основном он рассчитан на тех автовладельцев, кто использует транспортное средство несколько раз в году, а таких весьма немного".

“

"К перспективе появления краткосрочных полисов относимся скептически, так как были примеры в моторном страховании — поминутное или покилометровое каско, — подчеркнул директор петербургского филиала компании “Ингосстрах” Владимир Храбрых. — Удачного спроса мы не наблюдали, и со временем данные продукты были закрыты. Ожидаем, что повышенный спрос на краткосрочное ОСАГО будет в такси. Возможно, это будет выгодно тем клиентам, которые работают в такси время от времени. Обычным гражданам краткосрочные полисы ОСАГО будут невыгодны".

Говоря о других значимых изменениях для рынка ОСАГО, Евгений Уфимцев упомянул проект фиксации видеокамерами автомобилей, не имеющих действующего полиса. Он надеется, что в 2024 году этот проект сдвинется с мёртвой точки.

Доходная доля

На рынке страхования жизни Уфимцев самым судьбоносным событием уходящего года считает подготовку и принятие закона о долевом страховании жизни (ДСЖ).

"Это важная, очень серьёзная веха, — уверен он. — И так у нас страхование жизни очень хорошо развивалось в течение 2023 года, показывая хорошие темпы роста и в количестве договоров, и в собираемой премии. ДСЖ открывает новые горизонты. Да, закон был принят с некоторыми ограничениями, с осторожностью. Для того, чтобы защитить потребителя. Поэтому там добавлены некоторые вещи, которые не позволят сразу стартануть с очень большими цифрами. Но это очень правильное, серьёзное решение".

По словам Уфимцева, в 2024 году следует ожидать череды нормативных актов со стороны Банка России, которые будут регулировать деятельность страховщиков на рынке ДСЖ. Так, на весеннюю сессию перешёл закон о гарантировании, который позволит как по депозитам, так и по договорам страхования иметь через Агентство по страхованию вкладов гарантирование для граждан.

Результаты страхового рынка в 2023 году

Итоги 2023 года на страховом рынке ожидаются лучше прогнозов, составленных в его начале. "Страховщики достаточно позитивно сработали практически по всем направлениям, — заявил Уфимцев. — Драйверами являлись в первую очередь два больших блока — страхование жизни и страхование транспорта вместе с ОСАГО".

Александр Быков, руководитель института страхования ВСС, привёл свежий прогноз по совокупному сбору премий на 2023 год: он ожидается в диапазоне 2,1–2,2 трлн рублей (+20% к 2022 году). Такой результат станет возможен благодаря восстановлению потребительской активности и товарооборота, а также росту доходов населения и высоким темпам кредитования. По его оценке, объём кредитов в РФ за 10 месяцев 2023 года увеличился на 52%. Продажи новых автомобилей выросли за 11 месяцев 2023 года на 62%.

Активы страховщиков, по словам Быкова, превысили 5 трлн рублей, капитал по итогам 2023 года будет более 1,5 трлн, резервы — 3,1 трлн. Совокупная чистая прибыль компаний по итогам года превысит показатели предыдущих лет и составит 450–500 млрд рублей.

“

По поводу того, что ОСАГО для такси является неподъёмным и что у нас сокращается количество таксистов именно из–за подорожания ОСАГО. Нехитрый расчёт показывает, что доля ОСАГО в общем объёме выручки такси крутится где–то в районе 2%. Давайте сравним с комиссией агрегаторов, которая составляет порядка 30%. Стоимость ОСАГО на одну поездку, мы посчитали, это порядка 4 рублей.

Михаил Порватов

советник президента РСА

“

Мы высоко оцениваем потенциал долевого страхования жизни. На наш взгляд, этот вид станет инструментом, который определит новый подход к формированию финансового портфеля граждан для получения инвестиционного дохода и накоплений в долгосрочной перспективе. Несмотря на то что по имеющимся сейчас аналогам продуктов ДСЖ сборы страховых премий пока ещё ниже, чем по ИСЖ и НСЖ, мы наблюдаем рост интереса клиентов к инвестиционным программам. Есть все основания полагать, что долевое страхование жизни может стать более популярным с повышением уровня осведомлённости о его возможностях. В пользу этого прогноза свидетельствуют также такие тренды, как постоянное развитие финансовых технологий, появление новых инвестиционных продуктов и возможностей онлайн–инвестирования. ДСЖ будет привлекать всё больше внимания и в конечном счёте увеличивать свою долю в общем объёме сборов страховых премий.

Игорь Фатьянов

генеральный директор ГК "Зетта Страхование"