Несмотря на бурный восстановительный рост, случившийся в 2023 году, российский рынок акций сохраняет потенциал дальнейшего подъёма.

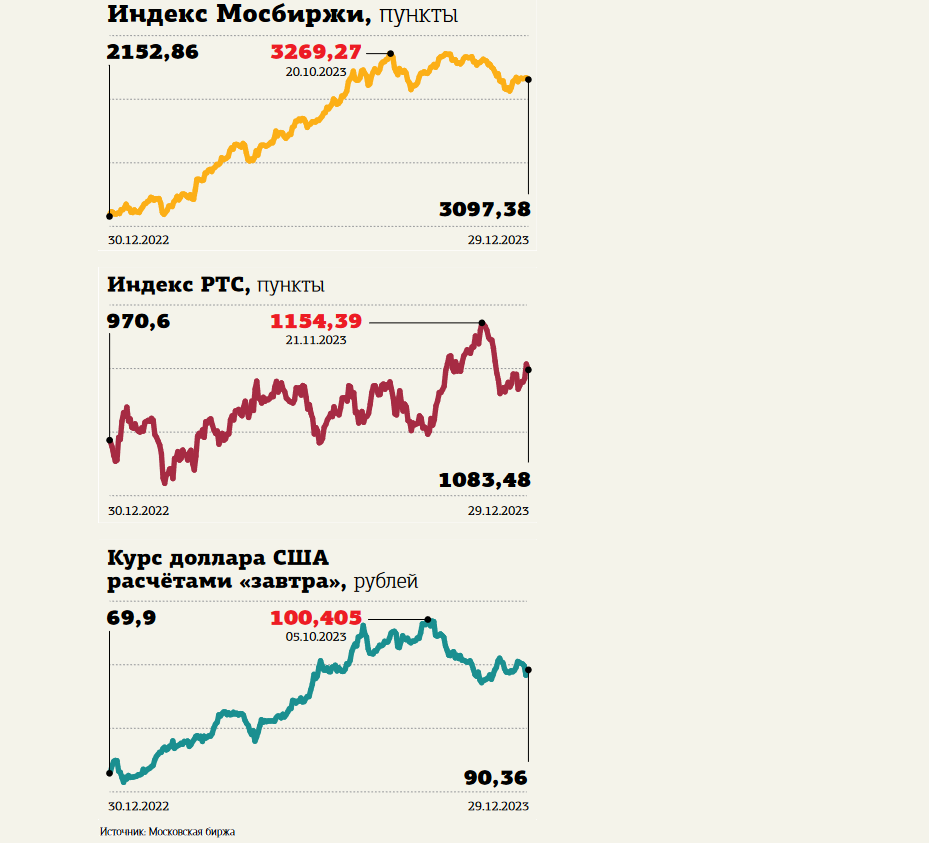

Индекс Мосбиржи за прошлый год увеличился на 43,9%, до 3097,38 пункта. Во многом это произошло благодаря девальвации рубля, позитивно влияющей на доходы компаний–экспортёров. Так, к доллару США российская валюта за год обесценилась на 29%. Тем не менее индекс РТС, отражающий стоимость того же набора бумаг, что и индекс Мосбиржи, но выраженную в долларах, прибавил за 2023 год 11,63%.

С учётом полученных инвесторами дивидендных выплат по акциям, входящим в расчёт индекса, общая рублёвая доходность вложений в эти бумаги составила в прошлом году примерно 54%.

Аналитик ИК "ВЕЛЕС Капитал" Елена Кожухова называет ослабление рубля и дивидендные выплаты основными причинами "взрывного" роста индекса Мосбиржи в 2023 году. "Индикатор в целом продолжил восстановление от минимумов 2022 года, а заметную помощь в повышении оказывали дивидендные истории, — указывает она. — В частности, высокие выплаты по итогам 2022 года предоставили такие эмитенты банковского сектора, как Сбербанк и банк “Санкт–Петербург” с доходностью около 10% и 12% соответственно. Привлекательным с дивидендной точки зрения оставался и нефтегазовый сектор, который также обеспечивал доходность до 12%".

"2023–й стал годом восстановительного роста, — констатирует инвестиционный стратег компании “БКС Мир инвестиций” Александр Бахтин. — Среди главных трендов отметим ослабление рубля, за год он потерял к доллару 30%. Слабый рубль и относительно высокие мировые цены на сырьё — удачный расклад для акций экспортёров, получающих выручку в валюте. В составе индекса Мосбиржи их больше половины. Среди других положительных моментов — возвращение компаний к практике выплаты дивидендов. К тому же стало больше информации о делах компаний — крупный бизнес начал после паузы раскрывать финотчётность. Также примечательным событием прошедшего года стала волна первичных размещений акций".

Очередь на биржу

В течение 2023 года IPO провели восемь российских компаний, что стало рекордом с 2020–го. В 2022 году, к слову, на Московской бирже прошло лишь одно первичное размещение акций.

В текущем году дебютировать могут ещё 12–15 эмитентов, оценивают в БКС. Как рассказала в интервью Интерфаксу директор департамента по работе с эмитентами Московской биржи Наталья Логинова, только в первом полугодии на рынок готовятся выйти семь–восемь компаний.

"На фоне всё более ограниченного круга инструментов, доступных для вложения российскому инвестору (в том числе после беспрецедентных санкций против СПБ Биржи), в 2023 году наблюдался повышенный интерес компаний к проведению IPO, — говорит Елена Кожухова. — Так, к концу 2023 года восемь компаний провели первичное размещение акций на Мосбирже, среди которых наиболее крупными стали “ЕвроТранс”, Совкомбанк и “Южуралзолото”. Интерес к IPO при прочих равных, вероятно, сохранится и в 2024 году: десятки эмитентов не исключают выхода на биржу, но фактическое размещение будет зависеть от складывающихся рыночных условий".

Количество инвесторов в стране продолжает увеличиваться лавинообразно. По итогам 11 месяцев 2023 года Московская биржа отчиталась, что счета на ней открыты у 29,2 млн человек. Это на 27,5% больше, чем в конце 2022 года. В позапрошлом году инвесторов стало больше на 45%.

Порох ещё есть

Несмотря на бурный рост, рынок остаётся инвестиционно привлекательным, уверены аналитики Промсвязьбанка (ПСБ). По их подсчётам, оценка индекса Мосбиржи по форвардному показателю Р / Е, который представляет собой отношение общей прибыли компаний к их капитализации, составляет лишь 4,1х, что исторически низко: в 2018–2021 годах без учёта 2020–го этот параметр был в среднем 6,2х. "Дивидендная доходность рынка (около 9%) превышает инфляцию, серьёзных санкционных угроз мы не видим, — пишут эксперты ПСБ в обзоре по стратегии на 2024 год. — Бизнес ключевых фишек крепок и недооценён. Наша текущая оценка справедливой стоимости индекса Мосбиржи составляет 3820 пунктов".

Специалисты банка полагают, что начало 2024 года для рынка акций будет сложным: помимо высоких процентных ставок и рисков по экономике негатива добавит и вероятное торможение экономики США. "Но к середине года ждём завершения безыдейной фазы и перехода рынка к росту. Поддержку окажут дивидендный сезон, начало снижения ставки ЦБ и виды на ускорение экономики во втором полугодии, которые в том числе поспособствуют и притоку капитала на рынок", — указывают они.

“

"2024–й должен стать годом роста, причём факторов поддержки может стать больше, — уверен Александр Бахтин. — Индекс Мосбиржи на горизонте 12 месяцев может выйти к 3650–4000 пунктам. Переход экономики России к росту должен стать фактором позитивной переоценки рынка, в то же время риски выглядят контролируемыми. Основной рост рынка может начаться с конца II квартала с началом снижения ставок на фоне замедления инфляции и необходимости запускать экономику, а также в преддверии дивидендного сезона. Средняя дивдоходность ожидается на уровне 10–11%. Большая часть этих выплат может вернуться в рынок. C июля мы ожидаем снижения ключевой ставки, к концу 2024 года она может уйти до уровня 10%. Наибольший потенциал роста мы видим в секторах металлургии и добычи, а также у представителей ретейла и девелоперов".

Как свидетельствуют итоги опроса инвесторов, проведённого "БКС Мир инвестиций", они в среднем оптимистично смотрят на перспективы российского рынка акций в 2024 году. Так, 76% опрошенных полагают, что рынок вырастет более чем на 10%, 15% — ожидают роста менее чем на 10%. При этом 9% респондентов настроены пессимистично.

"В целом в 2024 году ограничивать повышение индекса Мосбиржи может потенциальное укрепление рубля, в частности в I квартале, до президентских выборов в марте, — считает Елена Кожухова. — Тем не менее при прочих равных позитивными факторами для рынка, вероятно, останутся дивидендные ожидания, а также надежды на переход ЦБ РФ к снижению процентной ставки по мере ослабления инфляции. При отсутствии негативных геополитических сигналов индекс Мосбиржи в 2024 году может стремиться к отметке 3500 пунктов и выше.

В I квартале основные эмитенты будут отчитываться за 2023 год и, вероятно, дадут почву для размышлений в отношении размера итоговых годовых выплат. Дивидендными историями по итогам 2023 года, вероятно, останутся прежде всего представители банковского (Сбербанк, банк “Санкт–Петербург”) и нефтегазового секторов (“Башнефть”, “Сургутнефтегаз”, “Татнефть”, “Транснефть”, “Роснефть”, “Лукойл”, “Газпром нефть”, “Газпром”, “Новатэк”), а также компании транспортного сектора, получающие преимущества от увеличения экспорта в Азию: “Совкомфлот” и НМТП. Рост поставок угля в Азию также может и дальше оказывать поддержку “Мечелу” и “Распадской”. Золотодобытчикам тем временем, несмотря на высокие цены на драгметалл, не хватает дивидендного фактора. Среди акций роста можно выделить IT–сектор, например “Яндекс”, по которому ждут завершения реорганизации".

“

В 2023 году росту фондового рынка благоволили высокие темпы роста ВВП России после просадки в предыдущем году, стабильная ключевая ставка и замедляющаяся инфляция в первой половине года. Наступивший год отличается от 2023–го по ряду причин: мы входим в него с высокой инфляцией и преобладанием проинфляционных факторов, что говорит в пользу жёсткой ДКП. Помимо этого ожидается замедление темпов роста экономики. 2024 год может вновь подчеркнуть влияние геополитики на фондовый рынок. Пройдут выборы в ряде стран, в том числе в Тайване, что может повлиять на отношения Китая и США, крупнейших экономик мира.

Анна Буйлакова

аналитик "Цифра брокер"

“

В 2024 году рост рынка, скорее всего, будет скромнее, акции будут жёстко конкурировать с доходными депозитами и облигациями, подход к инвестированию будет более избирательным, но технологический сектор ("Яндекс", "Астра", Positive Technologies) продолжит расти двузначными темпами. Выигрышно смотрятся также бумаги компаний, являющихся бенефициарами высоких ставок ("Мосбиржа", "Ренессанс страхование"), сохраняют потенциал и лидеры 2023 года — нефтяники и "Сбер", по праву считавшиеся дивидендными аристократами. Рынок ждёт возобновления дивидендных выплат от сталелитейного сектора, который может приятно удивить инвесторов.

Сергей Суверов

инвестиционный стратег УК "Арикапитал", доцент Финансового университета при правительстве РФ