Российские компании до конца года выплатят акционерам свыше 1 трлн рублей промежуточных дивидендов. В следующем году щедрость эмитентов может уменьшиться.

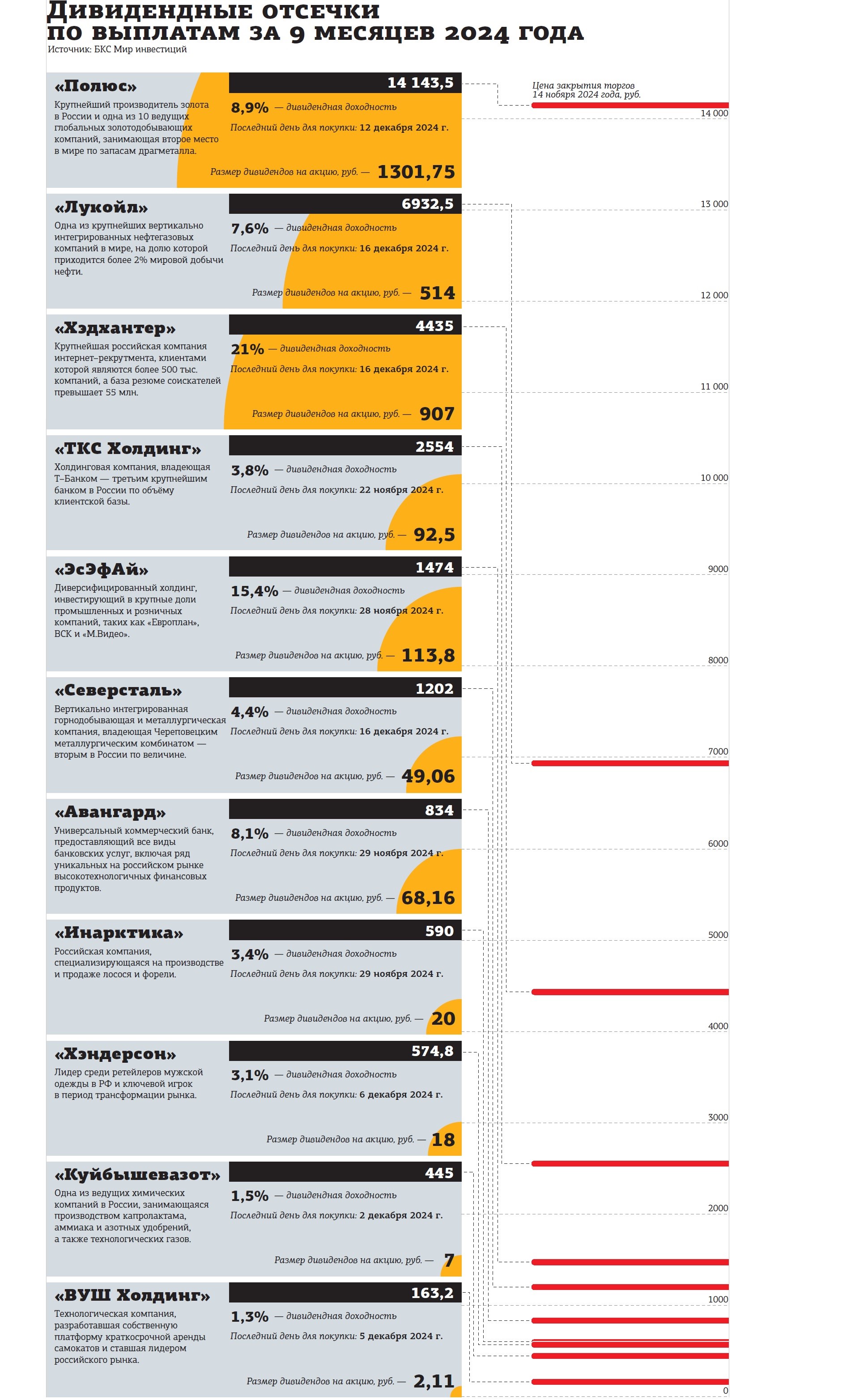

Совокупные дивиденды российских компаний по итогам III квартала и 9 месяцев 2024 года составят около 1,1 трлн рублей, полагает эксперт по фондовому рынку "БКС Мир инвестиций" Дмитрий Пучкарёв. По его оценке, наибольшие суммы в абсолютном значении выплатят "Роснефть" (387 млрд рублей), "Лукойл" (356 млрд) и "Полюс" (177 млрд).

Руководитель аналитической службы УК "Доходъ" Александр Шадрин приводит несколько иные цифры: "Думается, что в абсолютных величинах наибольший объём выплат по итогам 9 месяцев и III квартала 2024 года придётся на “Роснефть” (346 млрд рублей), “Лукойл” (334 млрд) и “Полюс” (124 млрд)".

Эмитенты оправдывают ожидания инвесторов

Аналитик отдела инвестиционной экспертизы УК "ТКБ Инвестмент Партнерс" Максим Гладских наиболее интересной называет ближайшую дивидендную выплату МКПАО "Хэдхантер" с доходностью 20,16%, что является наивысшим показателем на рынке на сегодняшний день. "Кроме того, компания “ЭсЭфАй” удвоила ранее объявленную дивидендную выплату по итогам 9 месяцев 2024 года и теперь доходность составляет 15,42%", — добавляет он.

"До конца года с наибольшей доходностью выплат будут дивиденды “Хэдхантера”, — подтверждает Александр Шадрин. — Разовые дивиденды — 907 рублей (дивдоходность — около 20%). Компания превзошла даже собственные ожидания в части размера дивидендов. Столь крупный размер является единоразовым и обусловлен несколькими годами пропуска выплат. Далее годовой размер дивидендов ожидаем на уровне 400–500 рублей. Также сюрпризом стали дивиденды “ЭсЭфАй” — 227,6 рубля (дивдоходность — 15,4%)".

“

"Эмитенты оправдывают ожидания инвесторов относительно выплаты промежуточных дивидендов, — рассуждает портфельный управляющий УК “РСХБ Управление Активами” Михаил Армяков. — Это особенно важно в условиях растущей ключевой ставки. В текущих условиях эмитенту становится выгодным направлять свободные денежные средства на погашение долгов, а не на выплату дивидендов. Если у эмитента высокая текущая долговая нагрузка, то выгоднее сокращать её, чем привлекать новые заимствования по высоким текущим ставкам. Поэтому готовность эмитентов поделиться прибылью с акционерами — это важный шаг, подчёркивающий направленность эмитента на долгосрочное развитие рынка своих акций".

Эксперт также отмечает высокую дивидендную доходность акций "Хэдхантера".

"“Хэдхантер” прошёл долгий и сложный путь редомициляции, переезда компании в российскую юрисдикцию, — поясняет он. — Во время этого процесса компания не имела возможности выплачивать дивиденды. Поэтому столь крупная дивидендная выплата в текущем году — это своеобразная плата акционерам за терпение, которое они проявили за период редомициляции, сохраняя свои позиции в ценных бумагах этого эмитента".

Следующий год будет сложнее

Как считает Михаил Армяков, в 2025 году Сбербанк снова будет в числе лидеров по дивидендным выплатам по итогам 2024 года. Крупнейший банк страны промежуточных дивидендов не платит, но по итогам 2023 года он выплатил рекордные дивиденды в размере 33,3 рубля на обыкновенную и привилегированную акции. Общая сумма выплат составила более 752 млрд рублей, половину из которых получил бюджет.

"Текущие финансовые показатели деятельности банка показывают, что размер дивиденда с высокой вероятностью будет не меньше, чем в прошлом году, — ожидает управляющий. — Следует учитывать, что этот дивиденд банк выплатит в середине 2025 года, надо набраться терпения".

Как следует из проекта федерального бюджета на 2025 год и плановый период 2026–2027 годов, поступления в бюджет дивидендов на принадлежащие государству акции и доли в предстоящую трёхлетку будут поступательно увеличиваться. Но темпы роста будут умеренными.

Поступления по этой статье в 2024 году оцениваются в 755,8 млрд рублей. Это примерно на 100 млрд больше, чем закладывалось на текущий год в действующем трёхлетнем бюджете, — 652,3 млрд рублей.

В 2025 году показатель дивидендных доходов бюджета подрастёт примерно на 4% и составит 786,44 млрд рублей, сообщается в пояснительной записке к проекту бюджета. В 2026 году поступления практически не изменятся и составят 788,5 млрд рублей, в 2027–м вырастут чуть менее чем на 6%, до 834,2 млрд рублей.

Опрошенные "ДП" аналитики не оспаривают прогнозов Минфина, однако отмечают, что российские эмитенты в 2025 году столкнутся с рядом факторов, которые могут помешать им увеличить дивидендные выплаты.

“

"По итогам 2024 года наибольших дивидендов стоит ожидать от Сбербанка (около 0,8 трлн рублей), “Роснефти” (0,7 трлн) и “Лукойла” (0,7 трлн), — прогнозирует Дмитрий Пучкарёв. — “Роснефть” и “Лукойл” выплатят часть от отмеченной суммы уже в рамках промежуточных выплат. Сбербанк исторически распределяет дивиденды в рамках одного транша по результатам года, выплат можно ожидать в июле 2025–го. Из стабильных дивидендных бумаг лидерами по дивидендной доходности могут стать “Лукойл”, “Татнефть”, МТС, “Транснефть” (более 14% дивдоходности). Дивидендная доходность акций сильно зависит от цены этих бумаг — при росте цены акции падает дивдоходность и наоборот. То есть, если рынок начнёт сильно восстанавливаться, дивидендная доходность просядет. Из важных моментов до конца года, которые могут оказать сильное влияние на дивдоходность отдельных компаний, можно выделить динамику курса рубля. Для некоторых компаний, к примеру “Сургутнефтегаза”, важен курс валюты на конец года — от него зависит валютная переоценка его “кубышки”, что сильно влияет на прибыль".

По словам Михаила Армякова, в 2025 году готовность эмитентов выплачивать дивиденды своим акционерам подвергнется серьёзному испытанию.

"Продолжение роста ключевой ставки, изменения системы налогообложения компаний ставят их перед дилеммой: направить денежные средства на снижение долговой нагрузки или продолжить выплачивать дивиденды, — подчёркивает он. — Каждому эмитенту придётся решать эту проблему. По объявлениям о планируемых выплатах по итогам 9 месяцев 2024 года можно сделать вывод, что традиционные плательщики дивидендов готовы продолжать делиться прибылью с акционерами. Также среди компаний, которые провели IPO полтора года назад, мы видим желание выполнять принятую во время размещения акций дивидендную политику. Это даёт основания продолжать формировать инвестиционные портфели из акций компаний, выплачивающих регулярные дивиденды".