ЦБ открыто заявил о создании черного списка вкладчиков. С 2017 года он будет сообщать банкам о клиентах, которым когда-либо отказывали в обслуживании. Запрета на сотрудничество с такими клиентами не будет, но банки будут обязаны учитывать связанные с ними риски.

Банк России совместно с Росфинмониторингом запустят новый механизм обмена информацией с банками и некредитными финансовыми организациями (НФО). По сути это единый черный список неблагонадежных клиентов. Цель новой системы — оградить банки и НФО от участия в операциях, связанных с отмыванием доходов, полученных преступным путем, и финансированием терроризма.

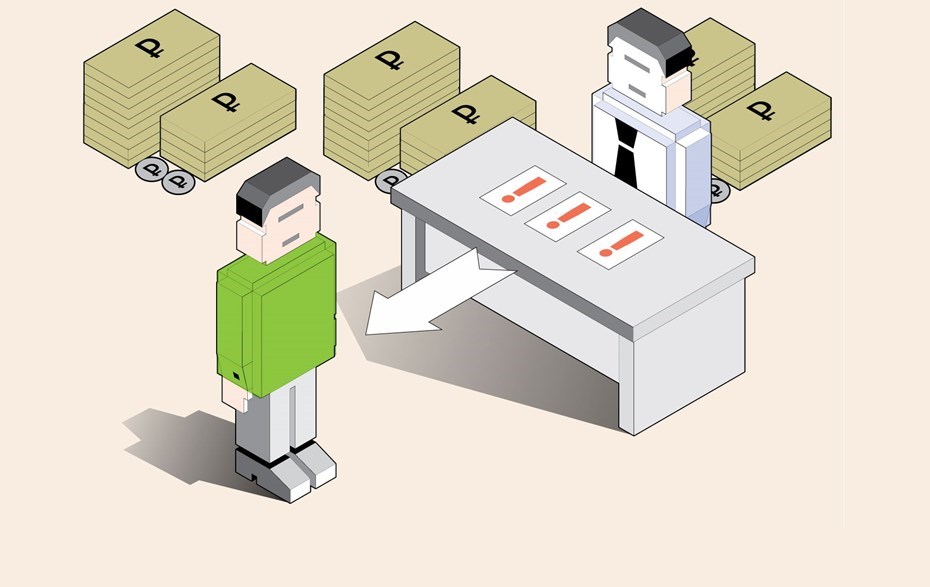

Механизм предполагает взаимный обмен информацией: участники рынка сообщают Росфинмониторингу обо всех случаях, когда они отказали клиенту в проведении операции, открытии или расторжении вклада. Служба на основе этих данных будет формировать список компаний и физлиц, которые подпадают под действие "антиотмывочного" закона, и передавать его Центробанку. ЦБ в свою очередь будет оповещать всех участников рынка о таких клиентах.

Система будет запущена с 2017 года, обмен информацией будет электронным. Сейчас Росфинмониторинг разрабатывает документ, который будет регламентировать предоставление информации в ЦБ.

Неочевидный запрет

Как подчеркивает регулятор, банки не будут обязаны отказывать клиентам в черном списке в обслуживании. Однако "антиотмывочный" закон обязывает участников рынка учитывать информацию о неблагонадежных клиентах, полученную от ЦБ, при определении уровня риска. Таким образом, сотрудничество банка с клиентами из списка, судя по всему, будет крайне нежелательно. Учитывая то, что одной из самых распространенных причин отзыва лицензий на рынке становится вовлеченность организации в отмывание доходов и финансирование терроризма, вряд ли много участников рынка решатся спорить с регулятором по поводу благонадежности клиентов в черном списке.

Центробанк уже с начала года регулярно рассылает в банки списки неблагонадежных клиентов, рассказывали ранее участники рынка. Регулятор просит банкиров обратить на отдельные компании особое внимание и проверить их операции по счетам на законность. Отдельные банкиры говорили, что список из 30 тыс. компаний, которым не рекомендовано открывать счета, ЦБ разослал по всем банкам еще в 2015 году.

Таким образом, метод надзора, о котором объявил ЦБ, уже используется, однако новый механизм обмена информацией задействует всех участников рынка в формировании черных списков и сделает эту систему более масштабной.

Проверка упростится

Сейчас каждый банк сам определяет, соответствует ли потенциальный клиент установленным критериям, не подпадает ли он под запреты (например совпадение со списком лиц, в отношении которых имеются сведения об их участии в экстремистской деятельности), говорит руководитель юридической службы банка "БФА" Павел Ильиных. Подобные черные списки в первую очередь предоставят банкам более полный доступ к информации, которая нужна, чтобы определить степень риска, полагает он. "Клиентские базы банков, в свою очередь, от этого только выиграют, став более качественными", — добавил председатель правления "Энергомашбанка" Геннадий Ветров.

"Существуют запросы Центрального банка, обмен информацией между банками, но это не является системой. Создание же общей базы уже со 100%-ной вероятностью позволит избежать ситуации, когда неблагонадежный клиент, воспользовавшись недостатком информации, попробует для совершения противозаконных операций открыть счет в другом банке", — прогнозирует коммерческий директор региона "Санкт-Петербург Север" ЮниКредит банка Антон Большаков.

При этом число отказов в открытии счетов вряд ли резко вырастет по сравнению с сегодняшней ситуацией, считает заместитель председателя правления банка МБСП Валерия Воронкина. "И сейчас при открытии нового счета банки стараются получить максимальную информацию о деловой репутации будущего клиента, которую используют для принятия решения об открытии счета. В частности, косвенно о репутации клиента могут говорить сведения из бюро кредитных историй. Предлагаемые изменения сделают информацию более прозрачной и упростят доступ к ней со стороны банков, и уже от политики и аппетита банка к риску будет зависит его решение о работе с тем или ином клиентом", — говорит она.

Отразится ли новый метод надзора не только на злостных неплательщиках и компаниях, которые занимаются отмыванием доходов, но и на добросовестных представителях бизнеса, покажет время.

Пока же с 1 сентября, для вкладчиков-юрлиц и индивидуальных предпринимателей, которым повезло не оказаться в черном списке ЦБ, процедура только упрощается: вступает в силу N 241-ФЗ "О внесении изменений в статью 86 части первой Налогового кодекса РФ". Закон закрепляет возможность открывать счета ИП и юрлицам на основе сведений о регистрации этих лиц и о постановке их на учет в налоговом органе, полученных из ЕГРИП и ЕГРЮЛ в форме электронного документа.

Суть упрощения в том, что индивидуальным предпринимателям не нужно будет брать с собой свидетельство о постановке на учет в налоговом органе: кредитные организации сами будут запрашивать у налоговых служб информацию о постановке на учет клиента.