12:5612 февраля 201812:56

8060просмотров

12:5612 февраля 2018

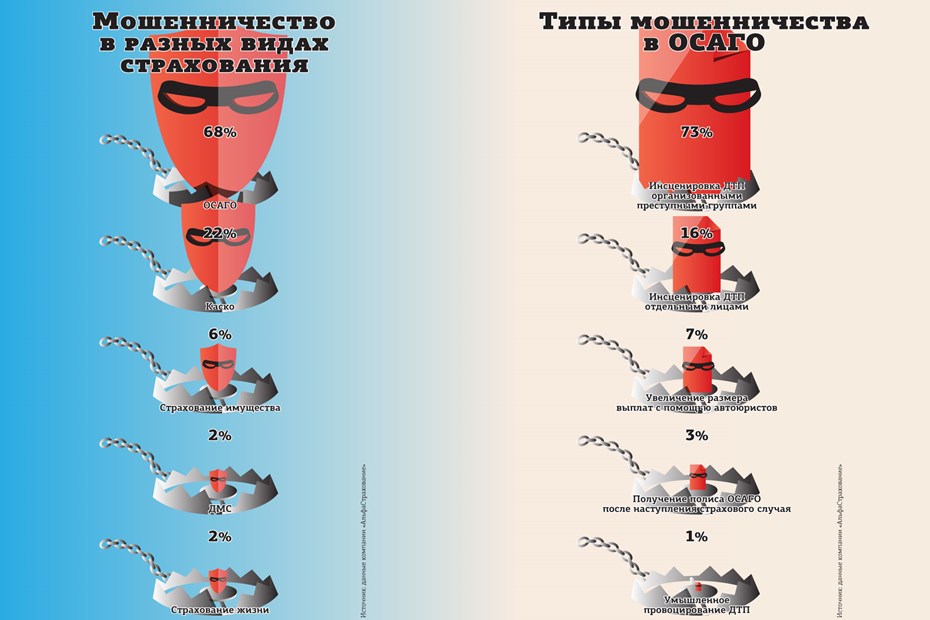

Разъяснение Верховного суда по мошенничеству в ОСАГО увеличивает количество обвинительных приговоров, говорят страховщики. С помощью судебной практики они намерены уменьшить убыточность бизнеса.

С 2012 года действуют поправки к Уголовному кодексу, добавившие в него специальную статью о страховом мошенничестве (ст. 159.1 УК РФ). Однако с 2012 года возбужденных против мошенников в ОСАГО уголовных дел, по словам игроков рынка, было ничтожно мало, и это не помогало бороться с нарастающей убыточностью сегмента. В ноябре 2017 года пленум Верховного суда выпустил разъяснение "О судебной практике по делам о мошенничестве, присвоении и растрате", которое дает страховым компаниям надежду на увеличение обвинительных приговоров против мошенников в ОСАГО.

"Если говорить об ОСАГО, самый важный момент в разъяснении Верховного суда в том, что он поддержал натуральное возмещение по ОСАГО, которое, собственно, и было создано для минимизации случаев мошенничества. В частности, ВС подтвердил, что форму возмещения невозможно пересмотреть без оснований, предусмотренных законом, или нарушений со стороны страховой компании", — комментирует управляющий директор юридического департамента группы "Ренессанс страхование" Павел Лавренков.

Некоторые игроки уже говорят об изменениях в судебной практике. Если в 2016 году только по 46 заявлениям компании "АльфаСтрахование" о мошенничестве в ОСАГО из 748 направленных были возбуждены уголовные дела, то в 2017 году это уже 104 возбужденных дела из 879, рассказал заместитель генерального директора группы "АльфаСтрахование" Александр Горин.

Павел Лавренков, в свою очередь, рассказал, что в 2016 году после 15 поданных "Ренессанс Страхованием" заявлений возбуждено пять дел, в 2017 году после 29 поданных заявлений возбуждено 18 дел.

Big Data против мошенников

Для улучшения качества материалов, предоставляемых органам, а также предупреждения случаев мошенничества страховые компании больше инвестируют в службы безопасности и привлекают новые технологии.

Как рассказал директор Северо–Западного регионального центра "АльфаСтрахование" Андрей Сорокин, в 2017 году компания усилила службу экономической безопасности, увеличила штат управлений по урегулированию убытков и пытается создать единое поле по взаимодействию с правоохранительными органами.Чтобы вычислить мошеннический убыток, компания также использует инструменты "больших данных", с помощью которых создаются аналитические модели, прогнозирующие потенциальные признаки будущего мошенничества.

Неслучайные убытки

Лавренков говорит, что "Ренессанс Страхование" также использует новые технологии для борьбы с мошенниками, в частности нейросети в различных скоринговых моделях и антифрод–модулях в автостраховании, страховании грузов и ДМС.

"Отличные результаты показал интеллектуальный анализ графов. Эта система автоматически выявляет и анализирует неслучайным образом связанные между собой убытки (с большим разнообразием подходов к анализу), затем их детально проверяют эксперты", — говорит Лавренков.

"При заключении договора мы тщательно проверяем соответствие сообщенных страхователем в заявлении на страхование сведений оригиналам документов (ПТС, водительские удостоверения, паспорт страхователя), проверяем, не используется ли транспортное средство в качестве такси, а при заявлении страхового случая проверяем соответствие документов, соответствие повреждений заявленным обстоятельствам", — добавил Александр Потитов, заместитель генерального директора "Либерти Страхования".

Приговоров мало

Несмотря на большую работу, проводимую страховщиками, доля доказанных мошенничеств — примерно 2,5% от числа всех страховых случаев по моторным видам, с явными, но не доказанными в сумме — 3,5–3,8%, констатирует Потитов. По его мнению,страховые компании должны прежде всего предоставлять страховую услугу, то есть возмещать убытки потерпевшим в соответствии с законодательством, а что касается работы по уличению мошенников, то они несут не часть, а, пожалуй, основную нагрузку в этом направлении.

"Мы считаем, что значительно большую часть должны взять на себя те, кому это предписано законодательством, а именно правоохранительные органы. Особенно в части неотвратимости наказания. И если каждый будет делать свою работу качественно (страховщики будут выплачивать правильные компенсации, правоохранительные органы — обеспечивать неотвратимость наказания мошенников), то простора для преступного "творчества" не останется", — надеется Александр Потитов.

“

Наибольшее количество заявлений о мошенничестве подается по обращениям клиентов в рамках ОСАГО. Дело в том, что в этом виде страхования намного проще обмануть страховщика. Ведь при страховании автомобиля по каско (как при страховании любого имущества) страховщик сначала проводит осмотр объекта страхования. А в ОСАГО страхуется ответственность. Имущество не осматривается. То есть ранее поврежденное авто можно поставить на дороге и оформить аварию, как будто повреждения были причинены только что. Кроме того, даже попав в реальное ДТП, автовладельцы попросту заявляют больше повреждений, чем было получено. Например, в реальном ДТП была повреждена часть деталей машины, а клиент указывает все имеющиеся (в том числе и детали, поврежденные ранее), чтобы отремонтировать автомобиль за счет страховщика. Отдельной статьей идут заявления о поддельных полисах. Тут может быть несколько вариантов ситуации. Первый — клиент сам не знал, что у него поддельный полис, а когда ему это сообщили, понял и согласился, что причиненный вред таким "полисом" не покрывается. Второй — клиент не знал, что у него поддельный полис, но, когда ему об этом сообщили, решил стоять на своем и требовать выплату. И третий — клиент знал, что у него поддельный полис. Мы подаем заявление во всех случаях, так как факт мошенничества присутствует во всех этих ситуациях (в некоторых случаях в отношении клиента, в некоторых — в отношении страховой компании). Заявления же по полисам добровольного страхования гражданской ответственности практически всегда связаны с профессиональными мошенниками, которые инсценируют ДТП с повреждениями автомобилей на крупные суммы.

Игорь Иванов

заместитель генерального директора "РЕСО–Гарантия"