Управляющий заработал с середины марта 100 тыс. рублей на акциях. Еще 44 тыс. принесли сделки с фьючерсами на серебро и нефть сорта Brent.

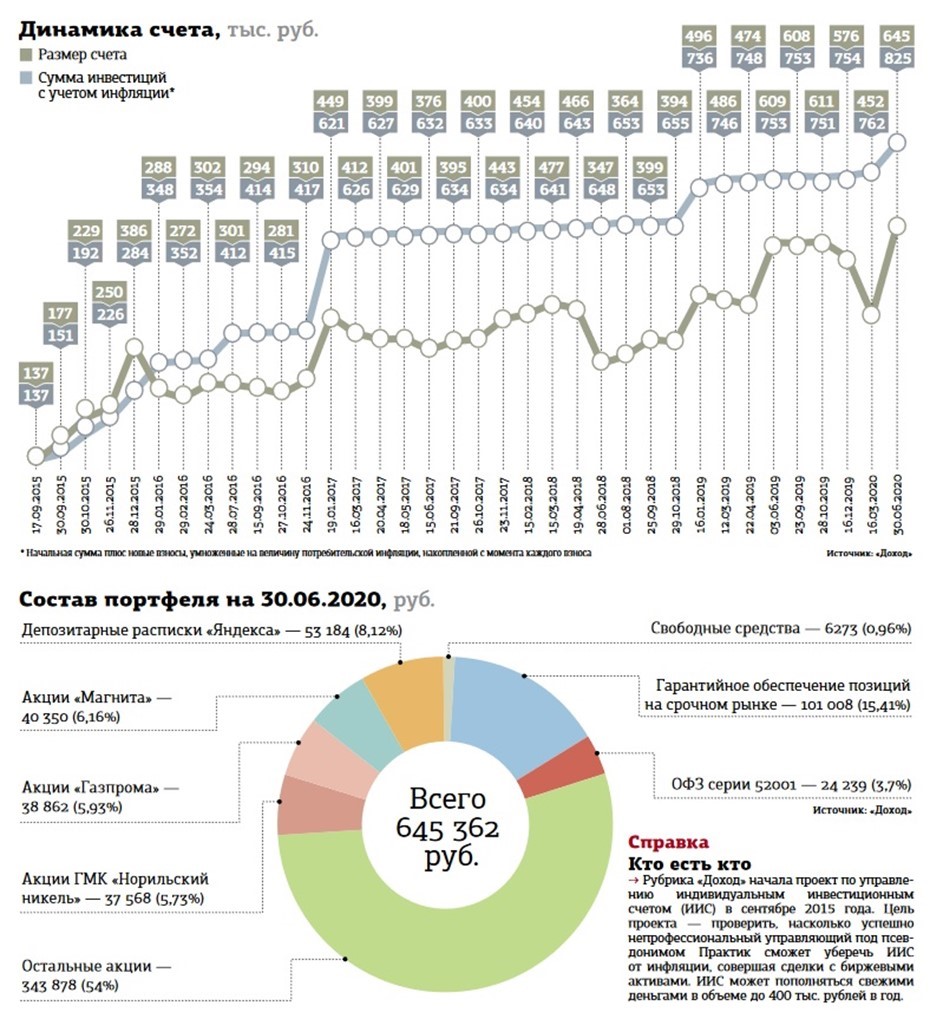

За период с 16 марта 2020 года, когда управляющий под псевдонимом Практик резко нарастил свой портфель акций, индекс Мосбиржи вырос на 21%. Индивидуальный инвестиционный счет (ИИС) управляющего, за действиями которого наблюдает рубрика "Доход", увеличился сильнее — на 32%.

Это позволило Практику отыграть все потери, понесенные с начала текущего года, и даже выйти в небольшой, 3%, плюс, тогда как индекс Мосбиржи пока на 10% ниже, чем в конце 2019 года. И это притом, что на 16 марта около 7% денег управляющий держал в запасе, то есть в кеше и облигациях.

Удачные покупки

Как выяснилось постфактум, Практик набрал акций почти на самом дне рынка. Он лишь слегка поторопился: через 2 дня, 18 марта, бумаги стоили еще на 2–3% дешевле. Зато рост с тех уровней был на порядок больше. Некоторые бумаги в портфеле управляющего подорожали за 3 месяца в 1,5 раза и более. Среди них — "Яндекс", "Магнит", АФК "Система", Московская биржа и "РусГидро". А чемпионом по относительному приросту стали привилегированные акции "Россетей", "выстрелившие" на 78%, с 1,12 до 2 рублей.

В абсолютных единицах, то есть в рублях, максимальную прибыль Практику принесли депозитарные расписки "Яндекса" в связи с их высоким весом в портфеле. Благодаря им ИИС пополнился на 17,6 тыс. рублей. Еще 14 тыс. добавили в копилку акции "Магнита". А на третьем месте по положительному влиянию на счет (8,1 тыс. рублей) оказались депозитарные расписки Х5 Retail Group, подорожавшие за 3,5 месяца на 42%.

В сумме подорожавшие акции увеличили ИИС на 97,9 тыс. рублей. А еще 2 тыс. управляющий получил в виде дивидендов. Выплатами отметились такие компании, как МТС, Polymetal, ФСК ЕЭС и "Северсталь". Последняя в один день, 26 июня, прислала дивиденды сразу за два периода — итоговые за 12 месяцев 2019 года и за 3 месяца 2020–го.

Поскольку дивидендный сезон в самом разгаре, управляющий ждет в ближайшие месяц–два еще некоторых поступлений.

Были среди акций в портфеле Практика и аутсайдеры. Снижением котировок на 2,3% с 16 марта отметились привилегированные акции "Сургутнефтегаза". На 6,6% подешевели бумаги банка "Санкт–Петербург". В сумме они причинили счету ущерб в размере 1,5 тыс. рублей.

Ставки на доллар

Несмотря на такое поведение, управляющий считает данные акции перспективными и продолжает держать их. Более того, префы "Сургутнефтегаза" он даже докупил. К имеющимся 700 бумагам он добавил еще 300 в расчете на рост дивидендов. За прошедший год дивиденды нефтекомпании будут скромными: 0,65 рубля на обыкновенную акцию и 0,97 рубля на привилегированную. Такое распределение прибыли утвердило 30 июня годовое собрание акционеров компании. Чистая прибыль "Сургутнефтегаза" по РСБУ за 2019 год составила 105,5 млрд рублей, на дивиденды он пустит 29% прибыли. А вот нынешний год обещает быть гораздо более доходным. Дело в том, что существенную долю прибыли "Сургутнефтегазу" обеспечивает его валютная "кубышка" — десятки миллиардов долларов, хранящихся на банковских счетах. В 2019 году российская валюта укреплялась и рублевая переоценка этих накоплений отражалась в балансе убытком. В текущем же году доллар и евро по отношению к рублю растут.

Еще одной ставкой Практика на рост валюты стала покупка акций ГМК "Норильский никель". Управляющий долго жалел, что этих бумаг нет в его портфеле, провожая взглядом стремительный рост их котировок. И вот наконец после коррекции, вызванной новостями о разливе топлива на принадлежащей ГМК ТЭЦ–3 в Норильске, он решил купить. Две акции он взял перед закрытием торгов 30 июня по средней цене 18 800 рублей за штуку. У ГМК, одного из крупнейших в мире производителей никеля и палладия, расходы в основном в рублях, а выручка — валютная. Это значит, что укрепление доллара к рублю, если оно произойдет, будет благоприятно отражаться на прибыли комбината.

Наконец, еще одну ставку на рост американской валюты Практик сделал на срочном рынке Московской биржи, купив пять фьючерсов на доллар с экспирацией (исполнением) 17 сентября 2020 года. Средняя цена покупки составила 71 800 рублей, что соответствует курсу доллара на дату экспирации 71,8 рубля. Не факт, что к указанной дате курс поднимется выше, но предпосылки к этому есть. С точки зрения технического анализа цена достаточно уверенно пробила понижательный тренд, начатый в конце марта (см. график). Если пробой окажется ложным и котировки двинутся вниз, в сторону укрепления рубля, управляющий намерен наращивать позицию через каждые 2 тыс. рублей снижения индекса: по 70 тыс., 68 тыс. и т. д. После экспирации позиция будет роллирована в декабрьский контракт в расчете на рост доллара к концу года. Продажа фьючерсов в случае роста будет осуществляться также ступенчато: по 74 тыс. рублей и далее через каждые 2 тыс.

Нефть потрепала нервы

Подобную тактику спекуляции управляющий использовал предыдущие 3,5 месяца на сырьевом фьючерсном рынке, и там она принесла прибыль. К счастью, спекулировал он контрактами на нефть североморского сорта Brent, а не американского WTI. На рынке WTI в апреле впервые в истории цены опускались в отрицательную область, что принесло игрокам на повышение колоссальные убытки, во много раз превысившие вложенный в игру капитал.

Но и фьючерсы на Brent, поддавшись дурному влиянию заокеанских коллег, демонстрировали дикую волатильность. Колебания были только на руку спекулянтам, но вот огромный размер контанго (разница между котировками ближайших по сроку исполнения и более дальних контрактов) приводил к большим издержкам при роллировании. На этом погорел и Практик. Самый большой убыток он понес при перекладке из апрельских фьючерсов в майские. К моменту истечения первых у него было накоплено восемь контрактов (семь куплены изначально, 16 марта, по $30,84 за баррель, и еще один взят после падения цены барреля до $25). Их пришлось продать перед экспирацией по $22,75, а новые, майские, взять уже по $25,43. Убыток от роллирования составил 46,4 тыс. рублей. Немного скрасило потерю то, что в предыдущие пару недель удалось взять движение в $5 за баррель: докупив один фьючерс по $25, управляющий продал его по $30, а потом подобрал снова по $25. Прибыль от этой спекуляции составила 3,9 тыс. рублей.

Апрель выдался горячим: цена барреля Brent сначала взлетела выше $35, потом рухнула вдвое, до $18, а потом отскочила выше $25. Все эти движения позволили управляющему совершить ряд сделок с шагом $5 и отбить примерно четверть понесенных в начале месяца потерь. В конце апреля он получил подарок: возможность роллировать позицию из восьми майских фьючерсов в июньские бесплатно. Увидев, что цены обоих контрактов сошлись на уровне $25,45 за баррель, управляющий совершил обмен.

Май оказался очень позитивным для рынка нефти. Сорт Brent подорожал почти на $0 за баррель. Практик, продав два фьючерса по $30 и $35, избавился от остальных шести перед экспирацией по $35,31. И тут опять его настигло контанго. Роллировать позицию в июньские контракты пришлось по $37,7. Один из них он вскоре продал по $40. А оставшиеся пять фьючерсов "дожили" до экспирации, так как первый летний месяц не принес значительных колебаний котировок. Продав пять фьючерсов 30 июня по $41,14 за баррель, управляющий зафиксировал прибыль от трехмесячной нервной торговли в размере около 21 тыс. рублей. Новых позиций в нефти он решил не открывать именно из–за слишком больших издержек на роллирование.

Более позитивный опыт ждал Практика на рынке серебра. Там торгуются только трехмесячные фьючерсы, так что роллирование происходит в 3 раза реже. Июньский контракт истек 18–го числа по цене $17,61 за тройскую унцию, а в следующий, сентябрьский, удалось перевести позицию даже чуть дешевле, по $17,55. Изначально было куплено семь июньских фьючерсов по цене $12,8 за унцию, а к вечеру 30 июня сентябрьские стоили $18,48. По ходу подъема Практик продал три контракта — по $14, $16 и $18 за унцию, зафиксировав по ним совокупную прибыль 7 тыс. рублей, но откупить серебро дешевле ему рынок уже не дал. В результате в конце полугодия он остался с четырьмя фьючерсами на серебро и прибылью 23 тыс. рублей (7 тыс. зафиксированной и 16,1 тыс. незафиксированной). Нашему инвестору впору пожалеть, что на спекуляции с серебром он выделил слишком маленькую часть капитала, в несколько раз меньше, чем на сделки с нефтью.

Денег много не бывает

Вдохновленный своими успехами в спекуляциях, Практик впервые за 1,5 года пополнил ИИС свежими деньгами. Он внес 50 тыс. рублей. Эту сумму вместе с частью заработанной прибыли он потратил на увеличение портфеля акций. Кроме ГМК "Норильский никель" и "Сургутнефтегаза" небольшие покупки произошли в акциях электроэнергетиков: "РусГидро", "Энел Россия" и "Юнипро". Всего на увеличение портфеля акций управляющий потратил 61,6 тыс. рублей. Если цены упадут, Практик готов добавить на счет до 350 тыс. рублей, чтобы делать новые покупки.

Основную часть прибыли управляющий решил направить на торговлю опционами. Он сформировал позицию из 11 проданных контрактов на фьючерс на индекс РТС с экспирацией в сентябре. Это три опциона колл со страйками 130, 140 и 150 тыс. пунктов и восемь опционов пут со страйками, соответственно, от 110 тыс. до 40 тыс. пунктов. Область безубыточности этой позиции (см. ее профиль на рисунке) находится между 100 и 140 тыс. пунктов, что соответствует нахождению индекса РТС на 17 сентября 2020 года в диапазоне 1000–1400 пунктов. Текущее значение индекса — около 1200 (см. график), и управляющий не ждет слишком резкого его смещения из этой области. Но если это произойдет (особенно опасно для набранной позиции падение индекса), то Практик примет этот убыток и с удовольствием использует обвал для покупки подешевевших акций на свежедобавленные на ИИС деньги. Кроме того, частично потери от возможного обвала индекса РТС, как ожидается, покроет хеджирующая позиция во фьючерсах на доллар. Ведь индекс РТС рассчитывается по котировкам акций в долларах США, поэтому его резкое падение всегда сопровождается ростом американской валюты.

Если же индекс РТС останется в диапазоне 1000–1400 пунктов в ближайшие 2,5 месяца, то временной распад проданных опционов принесет управляющему прибыль, максимально возможный размер которой составит 16,5 тыс. рублей.

“

Цены на нефть в ближайшие 2–3 месяца будут волатильными и, скорее всего, будут колебаться в широком диапазоне $40–47 за баррель, уход ниже $40 возможен в случае экстренного реанимирования жестких карантинных мер из–за болезненной второй волны коронавируса. Кроме того, риском для цен является обозначившийся прирост добычи углеводородов в США. Однако базовым сценарием является плавное восстановление спроса при постепенном ослаблении карантина в развитых странах с одновременным ограничением добычи ОПЕК+. Курс рубля будет колебаться в диапазоне 69–72 рублей за доллар, слишком сильных движений валютной пары мы не ожидаем. При этом на курс будет влиять прежде всего глобальный аппетит к риску и, в частности, динамика мировых фондовых индексов.

Сергей Суверов

инвестиционный стратег УК "Арикапитал"

“

Текущее укрепление нефти связано с закупками Китая, а также с резким сокращением добычи сырья в рамках ОПЕК+ и циклическим ростом спроса на бензин. Однако накопленный огромный избыток запасов и опасения второй волны коронавируса остаются главными угрозами на пути восстановления рынка. Наиболее вероятный сценарий для рынка нефти — это сохранение цен в диапазоне $40–45 за баррель, который комфортен и для производителей, и для потребителей. Проблемы на рынке нефти могут возникнуть в сентябре из–за снижения темпов роста спроса. В паре доллар/рубль техническая картина такова, что в диапазоне 68–69, на уровнях сформированного в марте гэпа, укрепление рубля теряет силу. Это зона активизации импортеров по покупкам валюты, а экспортеры уже не готовы продавать ее дешевле. К тому же крупные российские корпорации, которые охотно продавали доллары на уровне 80, активно покупали валюту при ее снижении. По данным ЦБ, вложения в иностранную валюту, включая средства, размещенные на депозитах, выросли на $1,3 млрд в апреле и еще на $1 млрд в мае. Их объем достиг $146,2 млрд и стал максимальным за последние 9 месяцев. Поэтому более вероятен возврат к росту доллара после стабилизации в районе 68–69 рублей. Ускорение может проявиться после выплаты дивидендов и старта обратной их конвертации зарубежными получателями. В сентябре курс доллара может достичь 72–73 рубля.

Александр Егоров

независимый эксперт по валютному рынку