За последние два года было не так много сделок в ретейле. Инвесторам интереснее фудтех, маркетплейсы и омниканальные компании.

Местные сети за последние 2–3 года только закрывались или сокращали количество точек. Вспомнить хотя бы холдинг "Продовольственная биржа" (сети "Полушка", "Лайм", "Всенародный"), ТД "Интерторг" (сети Spar, "СемьЯ") и "Лэнд", закрывший большую часть своих магазинов. Неоднократно эксперты "ДП" замечали, что сети "Лэнд" нужно либо поменять своё позиционирование на рынке, либо продать компанию более успешным игрокам.

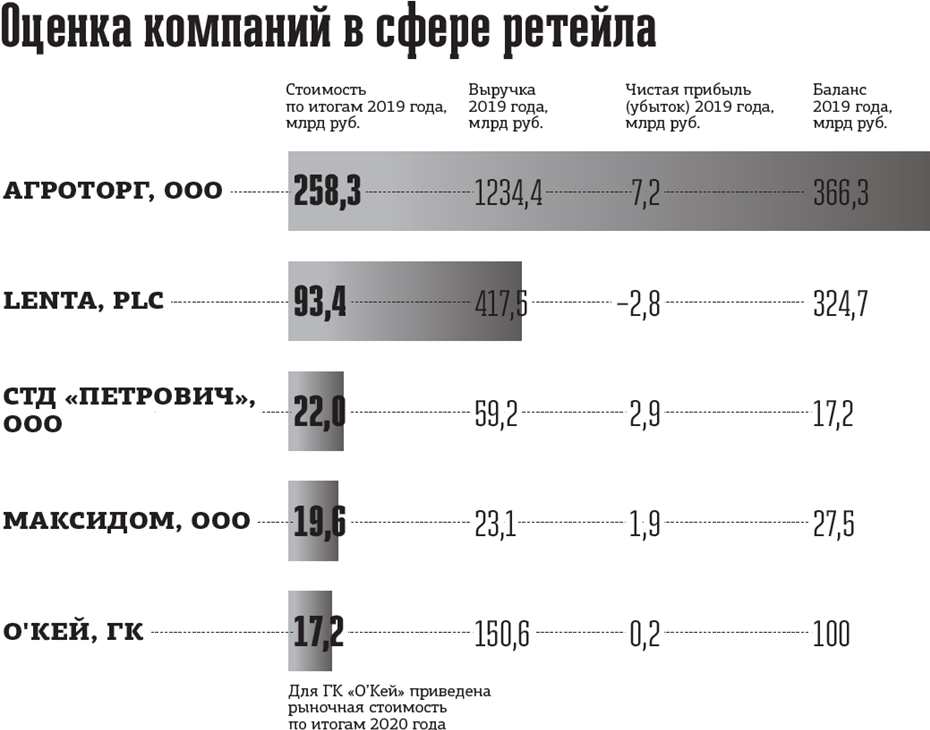

Место региональных ретейлеров в Петербурге занимают федеральные компании — хорошо удалось нарастить свои объёмы X5 Retail Group, "Азбуке вкуса", "ВкусВиллу" и, конечно, "Магниту". Правда, одна громкая сделка в продовольственном ретейле всё же состоялась: в 2019 году "Севергрупп" миллиардера Алексея Мордашова выкупила у прошлых владельцев 41,9% акций Lenta Ltd. Общая сумма сделки составила приблизительно $729 млн. Тут же началась и экспансия: в 2020-м "Лента" открыла 13 новых магазинов, доведя их общее число до 393.

Зато 2020-й можно назвать годом фудтеха: сервисы доставки не только смогли кратно увеличить свою аудиторию и обороты, но и привлекли новых инвесторов. Так, весной прошлого года "Сбер" и Mail.ru Group купили пакет акций 75,6% петербургского сервиса экспресс-доставки "Самокат". В 2019-м 10% сервиса igooods приобрёл маркетплейс Joom за 325 млн рублей. Сооснователь и управляющий igooods Григорий Кунис отмечает, что летом компания планирует провести ещё один раунд привлечения инвестиций, а собранные средства потратить на запуск сервиса в Европе.

Читайте также:

Рейтинги ДП

Рейтинг компаний Петербурга — 2021

Сделкой 2020 года в непродовольственном ретейле эксперты уже окрестили покупку "Максидомом" сети Castorama Russia. За 18 магазинов петербургский DIY-ретейлер заплатил около 7,4 млрд рублей. Сейчас также идёт продажа активов закрывшихся "Оптоклубов Ряды", один из гипермаркетов уже приобрела петербургская сеть строительных материалов "Петрович".

В fashion-ретейле значимая сделка прошла в 2019 году: портфель петербургской Melon Fashion Group пополнился четвёртым брендом SELA. Сумму сделки в компании не разглашали.

Генеральный директор информационно-аналитического агентства InfoLine Иван Федяков отмечает, что в последние годы рынок слияний и поглощений в этой отрасли находится в вялом состоянии, поскольку розничная торговля перестала быть инвестиционно привлекательной.

"Большой объём потребителей уходит в электронную торговлю, а физические объекты перестают быть столь популярными, потому что люди реже ходят в магазины. Кроме того, с 2015 года происходит серьёзное снижение доходов населения, и это сильно давит на экономику ретейл-проектов", — считает эксперт.

Помочь могли бы иностранцы, но санкции делают непривлекательной Россию для крупных международных сетей. "Сейчас происходит обратный процесс. Уход Castorama с российского рынка и покупка её остатков “Максидомом” — это не инвестиционная сделка с точки зрения развития компании, это просто желание акционеров Castorama свалить отсюда подальше", — подчёркивает Федяков.

Во что верят инвесторы, продемонстрировало IPO Ozon. Убыточная компания с очень непростой экономикой по капитализации превышает прибыльную X5 Retail Group ($11 млрд против $9,57 млрд). Это свидетельство того, что рынок уже изменился и революция на нём произошла.