Банк России прекратил публикацию персонифицированной информации по рынку кредитования физических лиц. До 1 мая текущего года регулятор раскрывал структуру по каждому банку: количество выданных кредитов в регионе, среднюю ставку, объём, в том числе по всем видам ипотеки. Публично раскрывались и сведения о портфеле и текущем уровне просроченной задолженности.

Официально в ЦБ РФ ответили "ДП", что причиной сокрытия данных стало изменение структуры формирования отчётности. "В форме 0409316 “Сведения о кредитах, предоставленных физическим лицам” часть информации перенесена в основные строки, и поскольку банки давали разрешение на публикацию данных до изменения структуры, то принято решение не раскрывать информацию", — ответили в пресс–службе регулятора.

Почему регулятор внезапно решил поменять наполнение строк отчётности и не стал запрашивать обновлённое согласие, в Банке России не уточнили. Теперь в публичном доступе остались данные только по кредитам в китайских юанях. Из всех банков единственным с такой валютой в портфеле оказался Росбанк, у которого на балансе числится 1,15 юаня.

Читайте также:

Банки

Ипотечные страхи: банки опасаются оттока клиентов

Большинство опрошенных "ДП" аналитиков разошлись во мнениях, что именно подтолкнуло ЦБ РФ в текущей экономической ситуации спрятать показатели рынка розничного кредитования по отдельным игрокам. Но все едины в том, что отсутствие информации усложнит оценку ситуации и затруднит прогнозирование. Банки традиционно не хотят авторизованно комментировать действия своего надзорного органа.

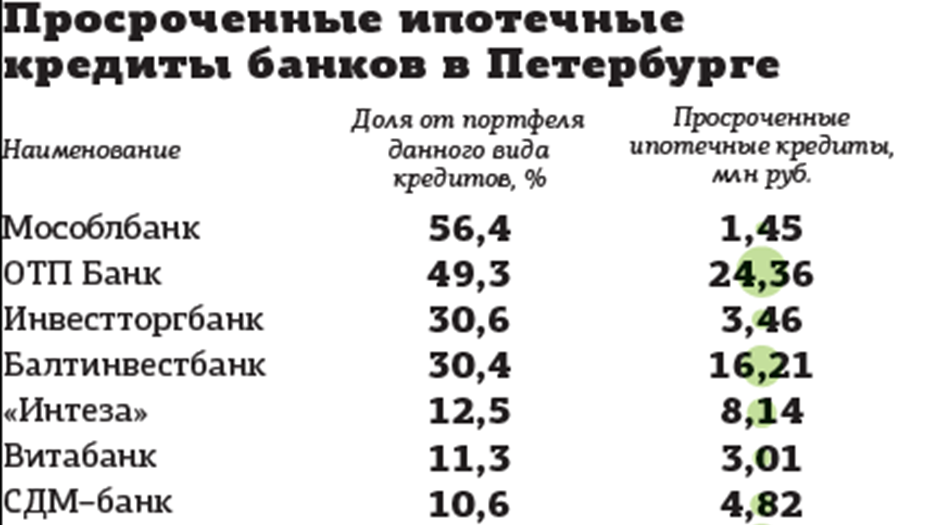

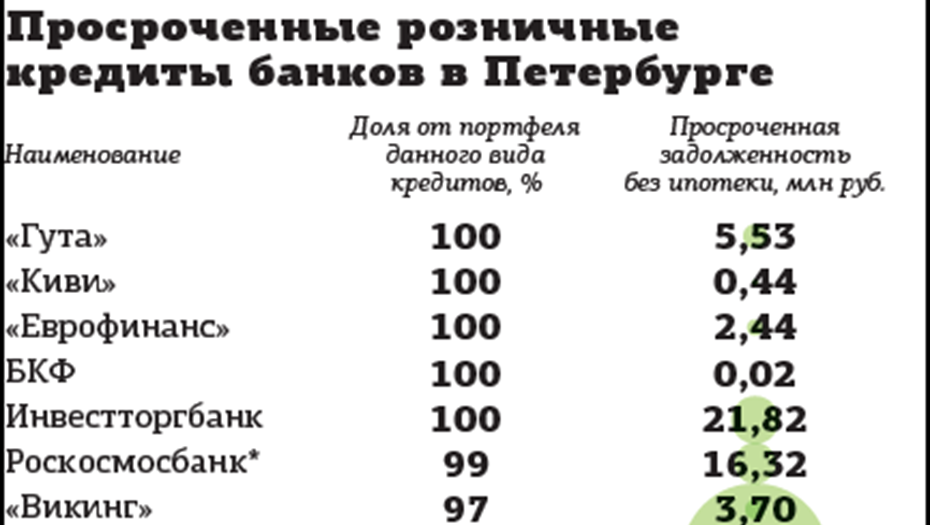

Негласно эксперты называют три причины, которые подтолкнули ЦБ РФ к такому решению: резкий рост объёмов ипотечного кредитования, ухудшение ситуации с просроченной задолженностью, вероятные просьбы отдельных банкиров убрать данные, на основе которых можно сделать выводы о монополизации рынка.

Ипотека привлекла внимание регулятора сравнительно недавно: после появления льготной госпрограммы на покупку строящегося жилья весной прошлого года банки массово стали выдавать кредиты под ставки менее чем 6,5%.

Параллельно цены на недвижимость пошли вверх, а сроки кредитов резко увеличились. Вопросы к платёжеспособности заёмщиков возникли только у специалистов: как при падении уровня доходов населения и росте инфляции может увеличиваться средний размер ежемесячного платежа по ипотеке, который за год поднялся по новым кредитам более чем на четверть? То, что программа субсидирования показала негативный эффект и может привести к печальным последствиям, в том числе и для кредиторов, ЦБ РФ увидел только весной текущего года, предложив прекратить её действие.

Из–за низких ставок по ипотеке на стройку математически среднее значение общей стоимости ипотеки снижалось, приближаясь к европейским уровням. Этот факт неоднократно использовался представителями регулятора в своих публичных выступлениях. Но после того как ключевая ставка пошла вверх, неминуемо за ней должны начать дорожать и розничные кредиты. А это уже мешает выполнению целевых федеральных программ по повышению доступности жилья.

Из раскрываемых ЦБ РФ данных было видно, кто конкретно из банков предлагал самые дешёвые условия (в марте минимальная средняя ставка по ипотеке в городе была у Газпромбанка и банка "Санкт–Петербург"). И кто из кредитных организаций вынужден предлагать дорогую ипотеку (Банк жилищного финансирования, Росдорбанк, "Союз"). Формально подобный уровень информации может перераспределить спрос к более лояльным игрокам с доступом к дешёвому фондированию. А у тех, кто потенциально рискует лишиться клиентов, возникли бы вопросы о честности конкуренции.

Как ранее писал "ДП", в недоступной теперь статистике публиковались сведения по 102 банкам из 115 кредитных организаций, работающих в Петербурге. Некоторые из оставшихся 13 могли полностью не работать в рознице, но в детальную статистику не попали и Промсвязьбанк, Совкомбанк, АК Барс банк.

Первый из них, связанный с обороноспособностью страны, изначально избавлен от любой публичности, под грифом секретности даже состав руководства банка. Как отметил один из собеседников "ДП", недосмотр регулятора или рядовых исполнителей в банках как раз из–за санкций и мог послужить толчком для сокрытия сведений.

Так, год назад Сбербанк публично опровергал своё присутствие в Крыму. Из данных ЦБ РФ видно, что на 1 апреля жителям республики он выдал более 8,5 тыс. розничных кредитов на 1 млрд рублей и более 1 тыс. ипотечных на 2,3 млрд. В отчётности фигурирует и "крымский" портфель на 1,5 млрд рублей у Альфа–Банка.

Но основным фактором, принудившим ЦБ РФ скрыть статистику, могла стать резкая динамика роста просроченной задолженности. По ней лидерами в Петербурге на 1 апреля оказались банки БКФ, "Гута" и "Киви" (у всех — дефолтный уровень 100%), "Солидарность" (91%), "Таврический" (81%). С другой стороны, двузначные цифры могут означать, что кредитные организации перестали наращивать портфели, из–за чего доля проблемных кредитов резко пошла вверх. Проследить динамику ухудшения качества портфелей у других, не прекративших розничное кредитование банков, теперь невозможно: ЦБ РФ предлагает ориентироваться на обезличенные данные в целом по рынку.

Согласно совокупным усреднённым данным, ставки по кредитам всё ещё падают, портфели растут, просроченная задолженность находится на комфортном уровне, по ипотеке — менее 1%. Нет и признаков монополизма: выявить изменение долей (64% ипотеки в городе выдают Сбербанк, ВТБ и "Санкт–Петербург") теперь также стало невозможно.

С другой стороны, информация, выпав из публичного поля, всё ещё доступна как регулятору, так и максимально приближённым к нему банкирам. Именно они получат конкурентное преимущество: зная точный размер средних ставок у конкурента, они могут предложить лучшие условия, в том числе и по рефинансированию кредитов.

“

Важна не только персонифицированная информация по конкретным кредитным организациям, росту или снижению их активности. Ценность была в изменении стоимости ресурсов и динамике просроченной задолженности. Сейчас нам предложили довольствоваться обезличенными данными, оставив одну цифру по портфелю и проблемным кредитам. В тень тайны ушли количество игроков в регионе, динамика сроков займов. И пусть информация была полезна ограниченной аудитории, её ценность неоспорима. Анализируя данные, банки видели проблемные зоны, начинали корректировать кредитную политику. Организации, работающие с просроченной задолженностью, могли корректировать стратегию. Теперь нам оставили для работы только согласованную, обезличенную среднюю температуру. В очередной раз бенефициаром процесса сокращения уровня публичности станут те, у кого есть прямой доступ к информации.

Денис Аксёнов

генеральный директор коллекторского агентства "Долговой консультант"

“

Публикация важной статистики прекращена. По ней можно было изучать динамику процессов, выявлять тенденции, сравнивать роль конкретных банков и их условий в регионе, определять перспективы. Видны были сильные и слабые стороны. Теперь доступ только в агрегированном виде, фактически важнейшие структурные данные скрыты. Это не позволяет, например, увидеть возможные опасности "перегрева" ипотечного рынка для конкретного банка. И это в то время, когда о вероятном ипотечном кризисе говорится всё громче. Случайно такое совпадение? Может быть, нет. Закрытие данных нивелирует общую картину до необъективного усреднения. Чем выше доля льготной ипотеки в портфеле и новых выдачах, тем ниже средняя ставка. Но действительная стоимость кредитования подскочит резко при завершении программы. Это нужно иметь в виду заранее, вместо успокоительной информации о "дешевизне" ипотеки. Наличие разносторонней и глубокой информации — позитив для рынка, а её отсутствие — явный негатив.

Марк Гойхман

главный аналитик TeleTrade