Инвестиции под санкциями не упали. Что дальше?

Международная политическая экономика имеет длинную историю и богатый аналитический инструментарий, история международных санкций насчитывает свыше тысячи известных оцифрованных кейсов за последние 70 лет и большое число исследований. Однако всё это оказалось практически бессильным для анализа последствий антироссийских санкций, введённых в 2022 году. Международные организации, отдельные зарубежные и отечественные исследовательские группы давали сильно различающиеся прогнозы в отношении будущего российской экономики после 2022 года. Даже сентябрьский прогноз Минэкономразвития в 2022 году в отношении динамики ВВП по итогам года существенно разошёлся с реальностью — минус 2,9 % против фактических минус 2,1%. Весь же диапазон потерь ВВП России в 2022 году был примерно от минус 0,5 до 12 %.

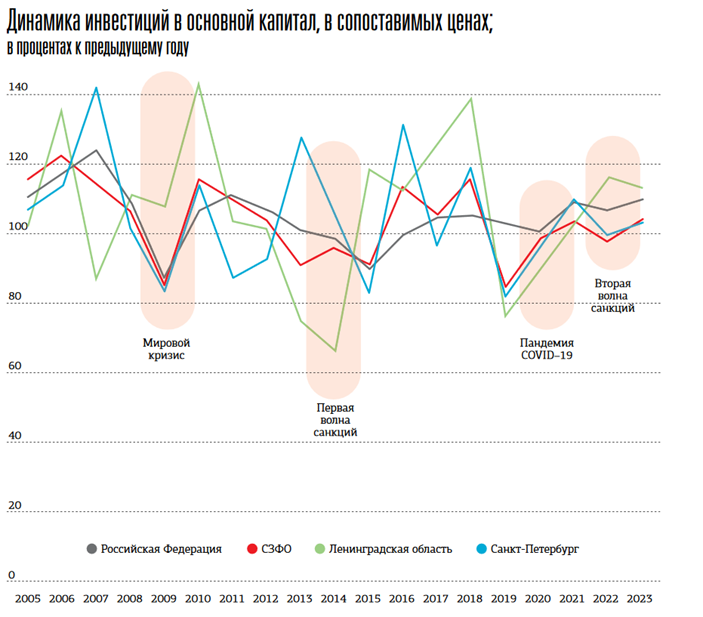

Во всей этой картине одним из наиболее неожиданных эффектов стало изменение инвестиционной активности. Кризис 2022 года стал, пожалуй, первым кризисом в современной истории, когда инвестиции в основной капитал в России не упали, а даже наоборот — выросли: в кризис 2009 года инвестиции (в сопоставимых ценах) показали минус 13,5%, в 2014 году — минус 1,5 %, 2020-м — минус 0,1 %, 2022-м — плюс 6,7 % (рисунок 1).

Рисунок 1

На фоне общероссийской картины динамика инвестиций в отдельных регионах сильно различалась. Особенность санкционного кризиса 2022 года в том, что он ударил прежде всего по наиболее сильным и экономически развитым регионам. По регионам, предприятия которых были ориентированы на поставки продукции в ЕС и другие страны, ставшие недружественными. По регионам, производства которых зависели от импорта из недружественных стран. Наконец, по регионам, в которых наиболее активно присутствовал западный бизнес. Это среди прочих регионы СЗФО, и в частности Санкт-Петербург. Однако по итогам 2022 года инвестиции в постоянных ценах в городе практически смогли удержаться на уровне предыдущего года, составив 99,9 %, а по итогам 2023 года выросли на 3,4 %.

Последние пару лет мы наблюдаем существенные изменения в драйверах инвестиционной активности города как между, так и внутри отраслей. Прежде всего надо отметить, что само по себе "санкционное чудо" в России произошло благодаря тому, что активная адаптация отечественных предприятий к новым условиям санкционных ограничений была тесно связана с инвестиционной активностью. Условно можно выделить три группы отечественных предприятий по специфике их адаптации к санкциям и особенностям инвестиционной активности.

Первую группу предприятий можно отнести к драйверам инновационного роста. Санкционные ограничения и запрет работы на отдельных рынках заставили предприятия переключиться в режим активного освоения новых рынков, разработки новой продукции и технологий. Это тесно сочеталось с инвестициями в основной капитал — закупкой нового оборудования, расширением производственных площадок. Для Петербурга такими драйверами стали предприятия фармацевтической промышленности ("Биокад", "Герофарм", "Активный компонент", "Р-Фарм"), производства машин и оборудования для сельского хозяйства, строительной техники, а также различного оборудования в интересах импортозамещения.

Вторую группу предприятий также можно отнести к активным инвесторам, однако их рост скорее имеет экстенсивный характер. Это импортозамещающие производства в относительно простых отраслях, где появились и/или высвободились после ухода иностранцев ниши на отечественном рынке, которые можно заместить без существенных инновационных расходов, — это, например, производство стройматериалов и продукции пищевой промышленности (инвестиции в этих отраслях по итогам 2023 года в Санкт-Петербурге выросли более чем в полтора раза).

Наконец, в третью группу инвестиционных драйверов можно выделить автопром. В отношении перспектив автомобильной отрасли у многих экспертов в первой половине 2022 года был серьёзный пессимизм. В частности, спад инвестиций в автопроме существенно повлиял на валовую динамику в регионах активного присутствия автоконцернов. Это коснулось также и Петербурга в связи с расположенным на его территории автомобильным кластером с заводами Hyundai, Toyota, Nissan. Однако ситуация в 2022 и 2023 годах в целом оказалась крайне полярной. В 2022 году инвестиции в основной капитал петербургского автопрома сократились год к году в постоянных ценах на 86 % — жесточайшее падение, а в 2023 году мы наблюдаем рост на 170 % — максимальный среди отраслей обрабатывающей промышленности.

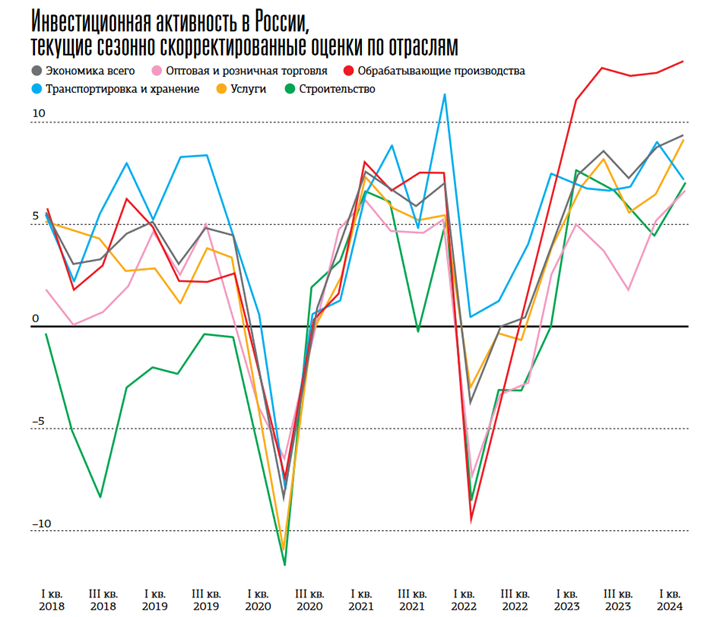

Рисунок 2

Примечательно, что в петербургской промышленности наращивали инвестиции не только отечественные предприятия, но и те, которые ещё недавно имели иностранных собственников. Значимые организационные изменения в связи со сменой собственников не сказались негативно на динамике предприятий. Напротив, некоторые из них даже попали в топ–100 рейтинга промышленных предприятий "ДП" в 2023 году. Это, например, производитель лифтов Meteor Lift (бывший Otis), производитель шин Ikon Tyres (бывший Nokian) и другие.

По оценкам ЦБ РФ, инвестиционная активность в России сейчас находится на исторически высоких значениях. По данным мониторинга предприятий ЦБ, инвестиционная активность предприятий в обрабатывающих производствах, торговле и сфере услуг в I квартале 2024 года оказалась на наивысшем за последние 12 лет уровне. Оценки ожиданий инвестиционной активности на II квартал 2024 года в обрабатывающей промышленности, строительстве, торговле, транспортировке и хранении также находятся на исторических максимумах.

Но излишнему оптимизму сейчас не место. Сезонно скорректированные данные свидетельствуют о том, что рост инвестиций существенно замедляется. Это почувствуется во всех регионах и отраслях, только где-то немного раньше. В широком смысле замедление инвестиций будет связано с исчерпанием "очевидных" инвестиционных возможностей, связанных с процессом адаптации российской экономики к санкциям, — это прежде всего импортозамещающие производства, высвободившиеся после ухода иностранцев ниши. Замедление вложений в инфраструктуру произойдёт прежде всего вследствие сохраняющихся высоких процентных ставок и ужесточения условий ипотечного кредитования. Транспортировке и хранению требуется новое дыхание масштабных федеральных инвестиций для того, чтобы стимулировать вложения бизнеса, — сектор находится на исторически высоких уровнях загрузки мощностей и без крупных проектов ситуацию с места сдвинуть не удастся.

Ужесточение условий кредитования привело среди прочего к росту доли собственных средств в структуре инвестиций в основной капитал. В Санкт-Петербурге доля собственных средств предприятий выросла с 58,7 % в 2022 году до 62,2 % в 2023 году. Это тоже довольно тревожный сигнал на фоне падения рентабельности в большинстве отраслей промышленности, что ещё больше снижает инвестиционные возможности предприятий.

Прокатившись на волне санкционной адаптации, которая принесла не только потери, но и местами выгоды экономике, Санкт-Петербург, как, впрочем, и другие российские регионы, вынужден будеть искать новые драйверы роста и инвестиции. И здесь вполне уместно было бы вспомнить о прямых иностранных инвестициях. Традиционно принято считать, что иностранные инвестиции приходят только в "хорошие" растущие экономики с положительной репутацией. Однако международный опыт последних трёх десятилетий нам демонстрирует, что в ряде случаев важность таких факторов, как ёмкость внутреннего рынка и высокие темпы его роста, могут перевешивать все негативные факторы, включая риски вторичных санкций для страны и компании — отправителя инвестиций. Впрочем, нечто подобное в российской экономике уже наблюдалось — иностранные инвестиции в конце 1990-х и начале 2000-х приходили в развивающуюся страну, которая по условиям ведения бизнеса не входила даже в сотню лучших стран.

Международный опыт в отношении санкционных кейсов также не позволяет однозначно утверждать, что межстрановые и внутристрановые конфликты приводят к сокращению притока в страну иностранных инвестиций. По оценкам, поток инвестиций сокращается только в случае масштабных конфликтов с большими потерями и большим числом жертв. В противном же случае многонациональные компании могут иметь достаточно стимулов для того, чтобы остаться и продолжать инвестировать в конфликтующую экономику. Основными стимулами являются высокие текущие и ожидаемые темпы экономического роста, низкий риск экспроприации активов и стабильность работы правительства.

С момента введения масштабных антироссийских санкций мы уже не раз могли наблюдать, что поведение отдельных многонациональных компаний может отличаться от поведения правительства домашней для многонациональной компании страны. Именно поэтому существенное число зарубежных компаний до сих пор остаётся в экономиках, которые уже на протяжении длительного времени находятся под санкциями. По нашим оценкам на конец 2021 года, в Венесуэле был расположен 181 филиал зарубежных компаний, в Мьянме — 48, Иране — 23.

Иностранные инвестиции могли бы придать новый импульс инвестиционной активности в российских регионах. Это особенно справедливо для Санкт-Петербурга, который в силу близости к Европе за долгие годы привык к крупным иностранным проектам на своей территории. Привлечение иностранных инвестиций важно не только с позиций привлечения внешнего финансирования, но и, возможно в гораздо большей степени с позиций привлечения новых зарубежных технологий и зарубежных квалифицированных кадров.

Автор — Анна Федюнина, заместитель директора Центра исследований структурной политики

НИУ ВШЭ