Кратный прирост портфелей остался в прошлом.

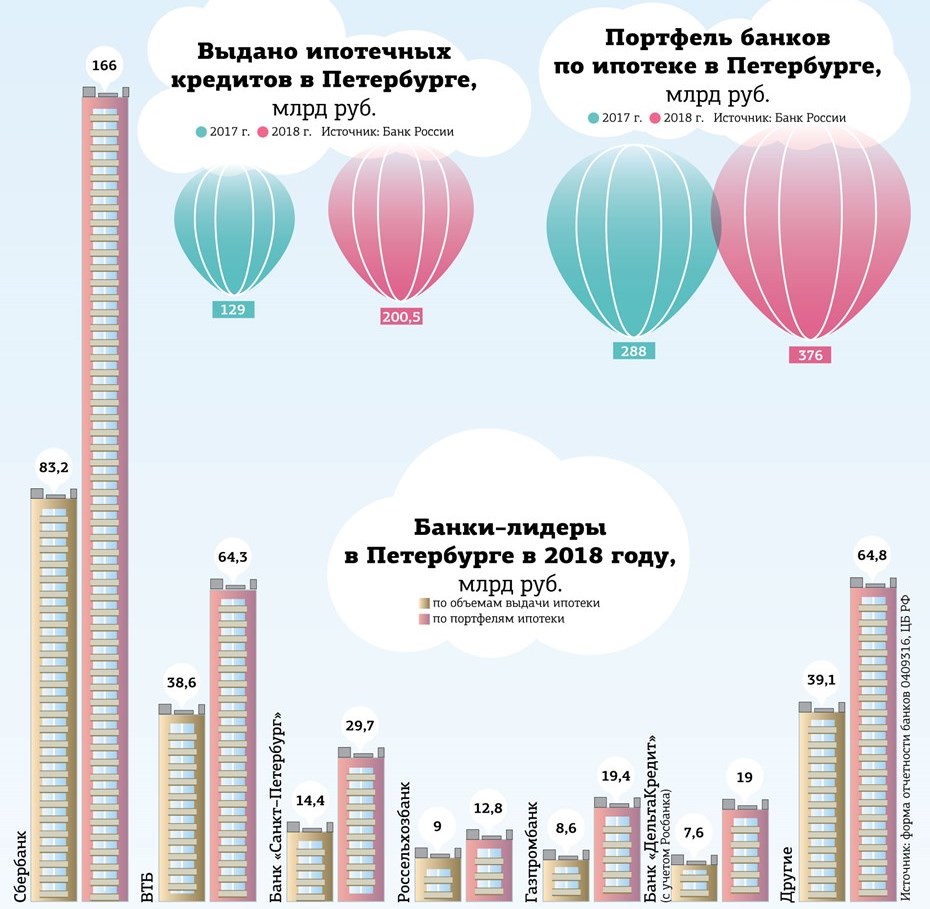

Петербуржцы в прошлом году оформили ипотечных кредитов на 200,5 млрд рублей, что в 1,5 раза больше, чем в 2017–м. Портфели банков выросли на треть — до 376 млрд рублей. Уровень просроченной задолженности снизился на 0,08 процентных пункта (п.п.), до исторического минимума 0,7%. Доля кредитов на строящееся жилье в общем объеме ипотеки сократилась на 2 п.п., до 36%.

Такие цифры приводит Банк России в отчетности, формируемой с учетом места жительства заемщика. Большинство банков считает такой подход архаичным: они любят цифры покрупнее (хотя сами же и предоставляют данные в ЦБ). Красивых показателей можно достичь, оперируя суммой кредитов по местонахождению квартир. В Петербурге реальную картину не отражает ни один из данных подходов: доля иногородних покупателей доходит до 30%, а до 25% строящегося жилья находится на границах города, в соседнем регионе — Ленобласти. Цифры, предоставленные "ДП" банками, на 15–30% расходятся с данными, опубликованными ЦБ.

Лукавая статистика

Безусловным лидером по величине ипотечного портфеля с долей около 44% остается Сбербанк (он отказался предоставить свои данные). По подсчетам "ДП", основанным на данных ЦБ, доля банка в общем объеме выдач без учета иногородних покупателей составила 41,6%. У ВТБ — 19,3%, замыкает тройку банк "Санкт–Петербург" с 7,2%.

Остальным участникам (которых несколько десятков) пришлось делить между собой треть рынка: 4,5% у Россельхозбанка, 4,3% у Газпромбанка, 3,8% у банка "ДельтаКредит" (с учетом показателей Росбанка), 2,6% у Райффайзенбанка, 1,5% у Промсвязьбанка. У других, в том числе "Дом.РФ", доля по 1% и менее. Но даже 1% — это около 2 млрд рублей, или 1 тыс. кредитов, то есть объективно внушительные показатели.

Осторожные оценки

Прогнозируя, удастся ли сохранить прошлогодние успехи, банкиры очень осторожны. Некоторые оценивают прирост рынка на уровне 15–20%. После 1,5–кратного роста в 2018 году такая динамика будет весьма скромной. Кто–то надеется сохранить темп роста не ниже прошлогоднего.

На динамику объемов кредитования повлияют изменения на рынке строящегося жилья. "Скорее всего, переход на эскроу–счета вызовет рост цен на первичку и сокращение числа застройщиков", — считает Иван Власенко, заместитель директора петербургского филиала Россельхозбанка.

Заинтересованные стороны — застройщики и банкиры — на протяжении всего 2018 года предрекали рост цен и мотивировали покупать жилье "уже сегодня". Экономика говорит об обратном: уровень доходов граждан резко сократился, стоимость строящегося жилья пошла вверх, а Центробанк вдруг стал применять к банкам меры ограничения аппетита: по кредитам с первоначальным взносом менее 20% введены повышенные коэффициенты резервирования.

По мнению ЦБ, ограничения позволят чуть замедлить надувание ипотечного пузыря. И данная мера прекрасно наложилась на наметившийся осенью прошлого года общий тренд на рост ставок: с 9,47% в июле 2018 года до 9,66% к январю 2019 года. Поэтому спрос на ипотеку будет зависеть от величины ставок и уровня доходов заемщиков.

"Мы планируем улучшить результат прошлого года на 20%, если ставки не превысят психологическое значение 12% и объемы рынка сохранятся на уровне прошлого года", — комментирует Мария Батталова, руководитель филиала Абсолют Банка.

"В ближайшей перспективе снижение ставок не прогнозируется, но и тенденций к их серьезному увеличению тоже нет", — говорит управляющий филиалом банка "Уралсиб" Татьяна Савина. "В связи с этим объем сделок с жильем в 2019 году, скорее всего, будет ниже, чем в 2018–м, но останется выше, чем в 2017–м", — полагает эксперт.

Переориентация

Рост ставок помешает банкирам в переманивании клиентов друг у друга за счет рефинансирования. Статистически такие кредиты и ЦБ, и сами банки учитывают как новые. Поэтому и замедлятся объемы кредитования. Константин Мурашкин, руководитель отдела продаж ипотечных кредитов СЗРЦ Райффайзенбанка, отметил, что доля рефинансирования в объеме новых выдач достигла 62%. Олег Прокаев, дивизиональный директор Альфа–Банка, оценивает эту долю в 33%.

"2018–й был годом рефинансирования, но в текущих условиях его роль будет снижаться", — соглашается Антон Большаков, заместитель управляющего филиала ЮниКредит Банка.

Из–за изменений на стройке и сужения объемов рефинансирования банкиры будут вынуждены переориентироваться на вторичку. А кредитовать ее гораздо сложнее.

“

В 2019 году ставки в среднем будут превышать прошлогодний уровень приблизительно на 1 п. п. Цены на недвижимость также находятся на более высоком уровне. В подобных условиях ипотека не сможет расти прежними темпами. В прошлом году петербургский рынок рос несколько быстрее, чем в целом по стране: 55% против 49%. При этом по темпам роста цен на вторичном рынке жилой недвижимости Петербург оказался в топ–5: за год средняя цена выросла на 11,3%. Поэтому даже на таком активном рынке не следует ожидать повторения прошлогодних ипотечных рекордов.

Павел Голубев

региональный директор банка «ДельтаКредит» по СЗФО

“

Тренды прошлого года на рынке ипотеки сохранятся, ведь потребность в жилье у людей остается. Объем строящегося жилья достаточный, сохраняется большая доля региональных сделок. Вероятно, бум рефинансирования мы прошли, поэтому доля таких сделок будет снижаться. Однако ожидается рост ипотеки на вторичном рынке, особенно при продаже так называемой новой вторички, которая покупалась с инвестиционной целью. Ипотека не развивается отдельно сама по себе, она напрямую зависит от экономической и геополитической ситуации в стране, ключевой ставки и ценовых параметров. Все эти факторы могут повлиять как в позитивную, так и негативную сторону, но все–таки прогноз на 2019 год пока позитивный, общий рост ипотеки будет. Но уже не такой большой, как в рекордном 2018 году

Татьяна Хоботова

территориальный менеджер по работе с партнерами по ипотеке СЗ филиала банка «Открытие»