Программа льготной ипотеки на первичном рынке под 8%, запущенная весной 2020 года, с 1 июля прекращает действие. Девелоперы готовятся к неизбежному падению объёма продаж и обсуждают с банками новые инструменты поддержания спроса.

Банки начинают отказываться от работы с субсидируемой ипотекой. С 1 июля базовая программа прекращает действие. Останутся только целевые — семейная и IT–ипотека. Но и их условия будут ужесточены. Например, семейная ипотека под 6% сохранится только для семей с детьми до 6 лет и жителей малых городов.

По данным "Дом.РФ", из топ–20 банков выдачу льготной ипотеки по базовой программе полностью прекратили Россельхозбанк, ПСБ, "Санкт–Петербург", "АК Барс", Транскапиталбанк, "Уралсиб", "Зенит". ВТБ формально от рассмотрения заявок не отказывается, но установил абсолютно заградительный первоначальный взнос — в размере 60% от стоимости квартиры. А, например, Газпромбанк установил другой барьер — он ограничил срок кредита (не более 15 лет).

Впрочем, не все банки прекращают приём заявок. Так, в "Сбере" намерены работать до последнего. "Мы привлекли все силы, чтобы рассмотреть как можно больше заявок. Сейчас, понятное дело, в связи с завершением и изменением госпрограмм спрос повышен. Но он сравним с пиковыми значениями в предыдущие годы", — заявил "ДП" директор дивизиона "Домклик" Сбербанка Алексей Лейпи.

Он добавил, что количество заявок на ипотеку во втором квартале текущего года выросло по сравнению с первым примерно на 25%. Как рассказали в дивизионе, сейчас ежедневно к ним поступает 24 тыс. заявок со всей России.

Всё начиналось в пандемию

Ещё в конце минувшего года федеральные чиновники послали явный сигнал: субсидируемая ипотека продлена на очередной срок не будет. Как антикризисную меру в разгар пандемии данную программу по ставке 6,5% годовых ввели весной 2020–го, осенью пролонгировали её действие до 1 июля 2021–го. Затем каждую весну продлевали ещё на год, внося коррективы как по ставкам, так и по размерам первоначального взноса или предельной суммы кредита.

К окончанию срока действия в Петербурге по программе субсидирования ставки декларировал работу 41 банк из 80 аккредитованных в стране. Исходя из данных оператора субсидируемых программ "Дом.РФ", по выдаче и лимитам 83% рынка захватили Сбербанк, ВТБ и Альфа–Банк. При этом доля первого — 55–60%.

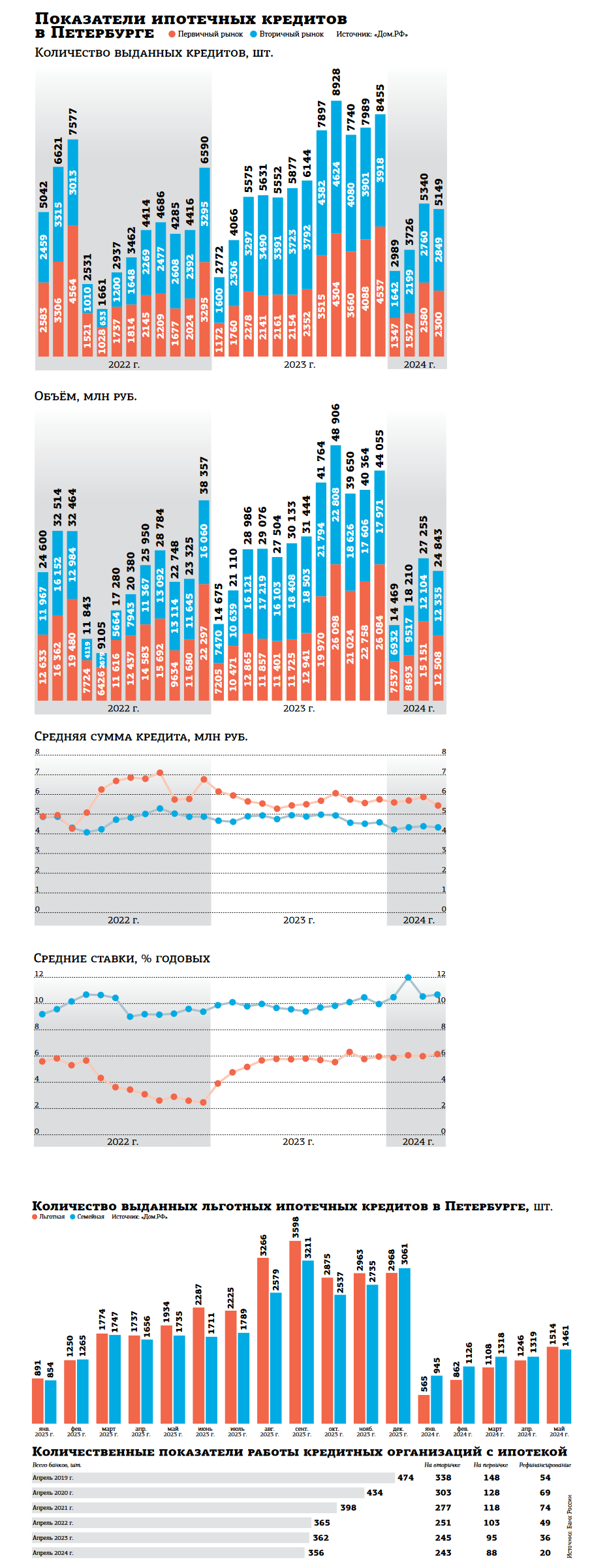

Осенью 2023 года президент Сбербанка Герман Греф прогнозировал 80%–ный рост объёмов выданной ипотеки на 2024 год. Банк России по итогам апреля текущего года в своём обзоре указал, что 75% всех выданных за месяц кредитов на покупку жилья пришлось на льготные программы. Видимо, исходя из этих цифр Сбербанк скорректировал свои прогнозы: от второго полугодия он ожидает падения рынка на 30%. Но в среднем с учётом рекордов января–июня выдача ипотеки может превзойти показатели нескольких последних лет.

Банки пока не придумали, чем компенсировать выпавшие выдачи: из 75% оформленных кредитов по субсидируемым программам половина приходится на полностью отменяемую с 1 июля льготную ипотеку. Перераспределить спрос на другие льготные программы будет трудно: во–первых, для семейной ипотеки нужно всё же рождение ребёнка. Во–вторых, для банков в принципе непонятно, как до истечения сроков действующих кредитов им будут продолжать субсидировать ставки.

Что касается IT–ипотеки, то, например, представители Минцифры стали намекать: если бюджет не выделит финансирование, то ставки по действующим льготным кредитам могут быть пересмотрены до рыночного уровня. Во второй декаде июня максимальная ставка достигла 20,2% годовых.

В первом полугодии создан задел

Застройщики ожидают, что в июне в агломерации (Петербург и Ленинградская область) будет заключено около 10–12 тыс. договоров долевого участия, что вдвое больше, чем обычно (в последние месяцы это 4–6 тыс. сделок).

С учётом активных продаж, которые начались в марте–апреле, за полгода застройщики выполнят план 9–10 месяцев обычного года. "Если учитывать бурное начало года, то даже падение продаж на треть не скажется на застройщиках. За первые 6 месяцев многие сделали достаточный задел, чтобы спокойно и в срок построить все начатые объекты", — утверждает директор департамента недвижимости группы "ЦДС" Сергей Терентьев.

Генеральный директор агентства недвижимости "КВС" Анжелика Альшаева считает, что давать прогнозы в текущей ситуации невозможно. "Мы пока ожидаем конкретных изменений, которые произойдут 1 июля. Безусловно, неизбежно падение объёмов продаж, поэтому мы заранее продумываем сценарии развития событий, чтобы оперативно адаптироваться к новым реалиям", — говорит она.

По словам генерального директора одного из девелоперов, на объёмах ввода жилья в этом году, да и в следующем, отмена базовой льготной программы никак не скажется. "Все объекты, которые будут сейчас вводиться, начали строить 2–3 года назад. Что касается сценариев, то я оптимистичен: жизнь продолжается, потребность в покупке новых квартир никто не отменял. Выиграет тот застройщик, который предложит лучший и наиболее качественный в своём классе и ценовом диапазоне проект", — подчёркивает он.

По мнению операционного директора департамента стратегического консалтинга Nikoliers Игоря Кокорева, после потери девелоперами многоквартирного жилья такого инструмента, как льготная ипотека, спрос может начать перераспределяться на вторичный рынок, в сегмент индивидуального жилищного строительства, а также и внутри первичного рынка — в сторону более дешёвого жилья в периферийных районах города и пригородах.

Чиновники обещают поддержку

В Минстрое РФ тоже готовятся к переменам. "Хотелось бы предупредить застройщиков, что после отмены льготной ипотеки надо пересмотреть экономические показатели проектов", — заявил на форуме недвижимости "Движение" заместитель министра строительства и ЖКХ Никита Стасишин.

При этом, чтобы снизить затраты девелоперов по выводу новых проектов на рынок, Минстрой готов при необходимости перезапустить субсидирование проектного финансирования строительства жилья. Также министерство попросило банки не ужесточать ковенанты при проектном финансировании в случае снижения спроса после отмены базовой льготной программы.

В любом случае банки и девелоперы уже придумывают новые инструменты, призванные демпфировать неизбежное снижение спроса. Видимо, речь вновь пойдёт о "субсидировании" ставки самими застройщиками и банками вместо государства, скрытых скидках и так далее. Но полностью компенсировать падение спроса удастся вряд ли. А значит, рост цен на первичном рынке хотя бы на время остановится, говорят опрошенные "ДП" участники рынка.

“

В связи с отменой ипотеки с государственной поддержкой первичный рынок ждёт некоторый период охлаждения. С этим, я думаю, связана и активность застройщиков в отношении земельных участков в Ленобласти. Ведь спрос, который не сможет больше использовать важнейший инструмент (ипотеку с государственной поддержкой), на некоторое время сократится и сместится в более дешёвые удалённые локации. По опыту, первые признаки адаптации к стрессам наступают на рынке в течение 1,5–2 месяцев. То есть в сентябре уже можно будет судить, какие объёмы продаж и ипотеки прогнозируются к концу года. Аналитики "Сбера" в начале года прогнозировали снижение первичного рынка в диапазоне 34–37%. Сейчас их прогноз смягчился и составляет 30%. Судя по высоким инфляционным ожиданиям, которые мы наблюдаем, снижение может оказаться ещё меньше — до 25%. Инвестиции в недвижимость — по–прежнему самый доступный способ сохранить свои средства.

Светлана Денисова

начальник отдела продаж компании "БФА–Девелопмент"

“

После завершения программы льготной ипотеки спрос на рынке первичной недвижимости может упасть примерно на 40%, а сам рынок ожидает стагнация, так как драйвером роста продаж последние 10 лет являются доступные ипотечные программы. Благодаря государственным субсидиям проходит 95–98% ипотечных сделок. Снижение спроса может начаться уже летом. Дальше, с моей точки зрения, существуют два базовых сценария: оптимистичный и пессимистичный. По оптимистичному — смягчить падение сможет продление программы семейной ипотеки и модернизация базовой ипотеки (под 8%). Это самые популярные программы, на которые приходилось соответственно 52 и 29% сделок в 2024 году. Если программа семейной ипотеки будет продолжена без изменений, а госипотека под 8% трансформируется в ряд адресных программ, выдача ипотеки может сохранить свои позиции на уровне 90% от всех сделок на первичном рынке, а в некоторые пиковые месяцы способна достигнуть 95%. Если же ситуация будет развиваться по пессимистичному сценарию (с июля ухудшатся условия по семейной программе, полностью отменится базовая программа, а IT–ипотека для Москвы и Петербурга будет ограничена), то количество ипотечных сделок может упасть на 80–90%, а спрос на первичном рынке имеет все шансы сократиться даже больше, чем на 40%.

Рустам Азизов

директор по ипотечным продажам и внедрению финансовых инструментов ГК "А101"

“

Рынок ждёт "пересборка". Есть некоторые инициативы со стороны банков, направленные на удержание процентной ставки на уровне до 10% годовых на первые несколько лет. Есть траншевая ипотека, которая позволяет покупателю взять паузу в основных выплатах на период, пока ключевая ставка высока, с прицелом на рефинансирование в 2026 году. Есть покупатели, которые будут пересматривать свои планы. На это уйдёт некоторое время. Скорее всего, весь остаток лета будет характеризоваться значительным снижением спроса. Что–то вроде того, что мы наблюдали в первой половине прошлого года.

Сергей Софронов

коммерческий директор ГК "ПСК"

“

Мы рассматриваем два сценария. Первый — позитивный. Он возможен при условии сохранения скорректированной базовой госпрограммы со ставкой до 12% и корректировкой лимитов. Менее позитивный сценарий — это временная отмена ряда льготных программ. Она повлечёт за собой просадку объёма сделок в течение 1–3 месяцев. При этом застройщики уже сейчас набирают большой объём броней. Мы точно будем обеспечены работой на этот период. Но для дальнейшей эффективной работы рынка важен здравый диалог с банками.

Максим Турта

руководитель департамента продаж группы "Аквилон" в Санкт–Петербурге и Ленобласти