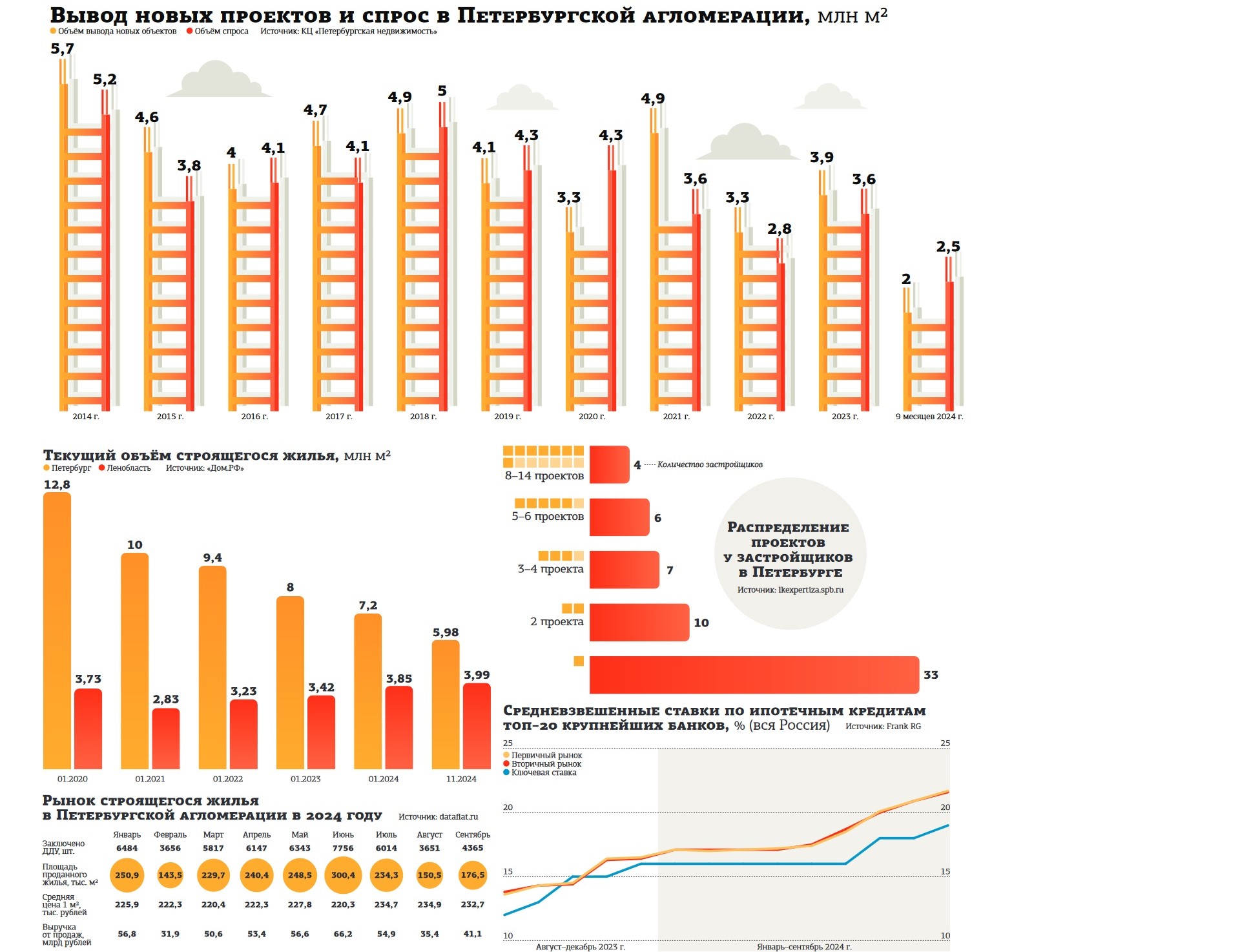

Из 5 млн м2 строящегося в Петербурге жилья продано уже 2,5 млн. Застройщики не готовы выводить новые проекты из‑за роста ставок по кредитам. В результате неизбежен дефицит предложения в новостройках.

По оценкам аналитиков bnMAP.pro, в Санкт‑Петербурге всё строящееся жильё даже при нынешнем невысоком уровне продаж будет реализовано за 1,7 года. А что дальше?

С 1 июля 2024 года отменена базовая программа льготной ипотеки. Продажи хоть и сократились вдвое, но не упали до нуля. Во‑первых, есть льготная семейная ипотека — на неё приходится 40% продаж. Кроме того, застройщики активно продолжают продвигать траншевую ипотеку и рассрочки. Всё это даёт стабильный объём в 1,7‑3 тыс. проданных квартир в месяц, или 110‑200 тыс. м2 .

При этом, по оценкам консалтингового центра "Петербургская недвижимость", в III квартале на рынок выведено лишь 300 тыс. м2 нового жилья.

“

"За 9 месяцев 2024 года разрыв между спросом и предложением нового жилья в Петербурге составил 42% — спрос 1,75 млн м 2 при выводе новых объектов всего 1,23 млн м 2 . Это обусловлено разными причинами. В первую очередь, замедлением процесса получения разрешений на строительство в последние годы. Также влияние оказывает растущая ключевая ставка, которая приводит не только к росту ипотечных ставок, делая кредиты недоступными для большинства покупателей, но и увеличению стоимости строительных проектов", — отмечают в КЦ "Петербургская недвижимость".

Дефицит предложения уже ощущается. Темпы вывода новых проектов заметно сократились. Неизбежный итог этих процессов — корректировка цен в сторону увеличения.

Ставка больше, чем жизнь в новостройке

Как говорят участники рынка, поднятие ключевой ставки до 21% не добавляет оптимизма ни застройщикам, ни банкам.

25 октября Банк России поднял ключевую ставку, а также значительно ужесточил прогноз на ближайшие два года. Наибольшее повышение прогнозного диапазона ставок затронуло 2025 год — сразу плюс 3‑4 процентных пункта до уровня 17‑20%.

По прогнозам ЦБ, ключевая ставка не опустится в первом полугодии 2025 года.

"Допустим, снижение произойдёт во второй половине следующего года, но насколько ставка ещё вырастет за этот промежуток времени и что будет означать возможное снижение? Сокращение на несколько процентных пунктов кардинально не повлияет на доступность ипотеки. Скорее всего, 2025 год мы будем находиться примерно в тех же условиях, что и сейчас", — прогнозирует директор по продажам Legenda Ксения Садкова.

Увеличение ключевой ставки сокращает инвестиционный потенциал экономики в целом, но на строительную отрасль нагрузка вырастает вдвойне, и застройщики попадают в замкнутый круг.

“

"Снижается спрос из‑за недоступности ипотеки, девелопер не может наполнить эскроу‑счета до нужного порога проектного финансирования, после которого удаётся снизить ставку, увеличивается себестоимость, растёт цена квадратного метра, и спрос снижается еще больше. Неопределённость не даёт возможности планировать новые проекты", — сетует заместитель председателя правления "Охта Групп" Михаил Ривлин.

От ключевой ставки зависит и стоимость проектного финансирования, за счёт которого возводятся дома. На старте новых проектов его выдают на условиях "ключевая ставка плюс 3‑5 процентных пунктов". По мере наполнения эскроу ставка снижается. По оценкам экспертов, сейчас такая сниженная ставка составляет 13‑17%, а всего год назад — 2‑5%.

Цены опять в рост?

В Ленинградской области показатели спроса и предложения по сравнению с прошлым годом практически не изменились, но в перспективе новые старты могут быть отсрочены, уверена директор КЦ "Петербургская недвижимость" Ольга Трошева.

“

"В этих условиях нет никаких предпосылок для массового снижения цен. Не исключено акционное снижение или привлекательные условия на старте продаж по ряду проектов. Но в целом ожидаем, что средние цены предложения как минимум будут стабильны. По состоянию на октябрь 2024 года в Петербурге в классе "масс‑маркет" цены зафиксировались на уровне 245 тыс. рублей за 1 м2 . А если смотреть динамику с начала года, то средняя цена предложения выросла на 4,1% (+10 тыс. рублей за 1 м2)", — подсчитала она.

Как считают эксперты, выводить новые проекты в современных условиях форсированными темпами будут только те, кто просто обязан это сделать (например, проект куплен с разрешением на строительство и с банковским финансированием), новые застройщики, желающие выйти на рынок Петербурга, и самые крупные девелоперы.

"Большинство же застройщиков возьмут паузу как минимум на год-два, чтобы контуры будущего обрели какую‑то форму", — считает директор департамента недвижимости группы "ЦДС" Сергей Терентьев.

По мнению руководителя департамента продаж группы "Аквилон" в Санкт‑Петербурге и Ленобласти Максима Турта, ставка ЦБ — не единственный важный параметр, который может повлиять на спрос на первичном рынке недвижимости.

"Роста спроса можно ожидать, скажем, при увеличении лимитов на семейную ипотеку и вводе новых льготных программ. Поскольку потребность в приобретении недвижимости — в числе базовых, нельзя исключать, что государство возобновит стимулировать отрасль такими методами", — говорит он.